- アパート経営・土地活用情報の一括比較情報サイト【イエカレ】

- 土地活用・賃貸経営

- 賃貸経営の基礎知識

- 【イエカレ】初心者向け|アパート経営の初期費用とは?資金計画とリスク回避の基礎

【イエカレ】初心者向け|アパート経営の初期費用とは?資金計画とリスク回避の基礎

この記事を読むのにかかる時間:10分

目次

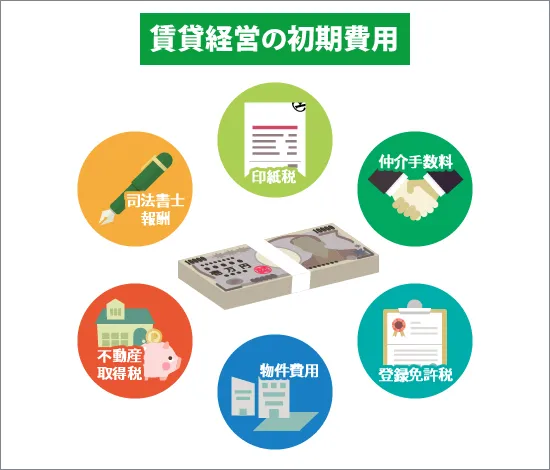

1.賃貸経営に初期費用はいくら必要なのか

まず、賃貸経営に掛かる初期費用を考える際に、土地や建築費に掛かる多額の費用の方に気を取られがちです。それは無理もない話しですが、初期費用には、手数料や登録料、税金、その他の付帯費用も発生します。

こうした費用もすべて積み重なると、意外にも何百万単位と多額な費用になります。賃貸経営の事業計画を立てる段階で、こうした費用を入れ忘れる人はいないと思いますが、本当に全く考慮していなかった場合は、最初から資金ショートになってしまうことも現実には起こり得る話です。

1-1.物件費用:土地の購入と異なり消費税を考慮する必要がある

ご自身でアパートやマンションを経営する場合は、土地や建物といった不動産を購入する費用が当然発生します。土地の購入には消費税は掛かりませんのでそれを考慮する心配はないのですが、アパートやマンションの建物の購入には消費税が掛かります。

今後についてはまだ分かりませんが、これまでの経験則から、特に不動産関連の税制改革や消費税増税前などでは、こうした収益物件の価格が駆け込み需要により高騰しがちですので、頭の片隅に入れておいて頂く方が良いと思います。

1-2.仲介手数料:売買取引が有効に成立した場合にのみ売主と買主が折半で支払う

これはぜひ知っておいて頂きたいのですが、不動産売買で仲介をしてくれる不動産会社を間に挟むと仲介手数料が発生します。

仲介手数料とは「建物や土地の売買にあたって、売主と買主の間で取引の仲介業務を行う者に対して支払う手数料」です。この手数料は売買取引が有効に成立した場合にのみ売主と買主が折半で支払うことになっています。

もし仮に、売買が不成立になった時は、売主・買主ともに手数料の支払い義務は発生しません。

また、仲介手数料の料率は法律により以下の通り定められています。

- 借主が賃料の50%の仲介手数料を支払う場合:貸主からもらえる仲介手数料は家賃の50%

- 借主が賃料の100%の仲介手数料を支払う場合:貸主からは仲介手数料は発生しない

- 貸主から仲介手数料をもらわない場合:貸主からもらえる仲介手数料は家賃の100%

1-3.印紙税:収入印紙を貼り忘れたら納付すべき印紙税分の3倍を支払う

不動産取引では様々な契約書を取り交わすことになります。例えば「不動産の売買契約書」「建物の工事請負契約書」「土地の賃貸借契約書」「アパートローンなどの借り入れに伴う金銭消費貸借契約書」といったものが挙げられます。

これらはすべて印紙税法上の課税文書と呼ばれるものなので、契約金額に対して一定の印紙税を支払う必要が出てきます。

もし仮に、うっかり収入印紙を貼り忘れたとしても契約自体は有効に成立するので安心して良いのですが、それとは別に、実は、収入印紙を貼り忘れてしまうとペナルティとして、本来納付すべき印紙税分の3倍を支払うことになります。

アパートやマンション経営では高額な契約を行うことになりますので、うっかりの貼り忘れミスが泣くに泣けないことになってしまいますので、収入印紙の貼り忘れにはくれぐれもお気を付けください。

1-4.登録免許税:法務局で登記を行う際に支払う

不動産を購入した場合はその所有権を明確にするために、法務局で登記を行う必要があります。その際に支払うものが登録免許税です。登録免許税は固定資産税評価額(または課税標準価格)に税率を乗じることで計算されます。

これらの費用は「租税公課」に分類され、後述する不動産取得税と共に登録免許税においては初期費用なので、次年度以降は必要になりません。ただ、この2つの「租税公課」は初年度においてかなり大きな出費になるので、一般的に賃貸経営においては初年度赤字になりやすいと言われています。

1-5.不動産取得税:不動産を売買などで取得した場合に支払う

アパートやマンション経営で、不動産売買などにより物件を取得した場合は、原則として固定資産税の評価額×4%の不動産取得税を支払う義務が発生します。

ただ、取得した時期や一定の要件を満たした場合は、不動産取得税の算定にあたり、固定資産税評価額を減額、もしくは軽減税率が適用されることがあります。

1-6.司法書士報酬:司法書士に登記申請を代行してもらう場合に支払う報酬

不動産の登記申請を司法書士に代行してもらうことがあります。この場合は、事務手数料として司法書士報酬を支払う必要が出てきます。司法書士への報酬は、過去には上限が設けられていたのですが、現在、法律上の上限が存在しないため、選んだ司法書士により数万円の差が出てくることがあるので覚えておいて頂ければと思います。

不動産売買、贈与など取得の仕方によって登記内容も変わるので、一概に報酬がいくらとは言えないのですが、およそ4~20万円が相場と言われています。

まずは無料で資料請求!

「思ったより費用がかかるかも…」と感じた方へ

実際にいくらかかるのか、複数社の提案を比較すれば不安も軽くなります。無料でできる一括資料請求はこちら。

2.実際の賃貸経営で掛かる費用について

上述した初期費用のほかに、実際の賃貸経営を行うと必要になるのが、以下のような費用です。

2-1.管理費:家賃の徴収や清掃などを管理会社に委託する場合に必要

例えば、家賃の徴収業務や建物の清掃業務、共用部分の電球などを交換するメンテナンス業務を管理会社に委託する場合、オーナーは管理会社と管理委託契約を結んだ上で管理費を支払う必要が出てきます。

管理費は、オーナー自らが自主管理を選択した場合は必要ない費用です。ただ、賃貸経営の成功率を上げるためには、入居者に提供する高い賃貸品質の維持が必要です。

簡単なメンテナンス業務でも、さまざまな物品購入と物品の管理業務が伴います。アパート経営の他に本業を持っている場合は、なおさら、こうした管理業務は専門の管理会社へ委託をする方が得策だといえるでしょう。

主な管理費の項目は、オーナーが望む管理内容や管理会社が取り扱う管理内容によっても変わってきます。「賃貸物件の共用部分の水道や照明などの水光熱費」「賃貸物件に対する各種保険(損害保険、火災保険、賠償責任保険、エレベーター用保険など)」「その他、清掃や修繕など管理を委託している場合の委託費」などがあります。

2-2.修繕費:事前に入居者から修繕積立金を徴収する契約を結ぶ場合もある

建物やその周辺設備にダメージが出た場合、例えば、外壁の塗り直しが必要になる場合があります。もっと大規模なメンテナンスが必要となる場合はその部分を修繕する必要があります。

ダメージが出た箇所を放置していると、入居者を巻き込んでしまう事故といった思わぬトラブルやリスクに繋がる危険性があるの、決しておざなりにせず修繕をしなければなりません。

国土交通省から「長期修繕計画標準様式・長期修繕計画作成ガイドライン」というガイドラインが出ているので、こうした計画書に基づいて定期的な修繕計画をあらかじめ組んでおくと安心です。

アパートやマンションの場合、修繕する箇所によって修繕費用は大きく変わってきますが、どんな建物でも10年ぐらいの周期で大規模な修繕が必要になるため、事前に入居者から修繕積立金の名目で家賃にプラスして毎月数千円程度の徴収をする契約を結ぶこともあります。

2-3.広告費:チラシ発行・サイト掲載など入居者募集のために支払う費用

入居者の募集するには、チラシを発行したり、不動産ポータルサイトに掲載してもらうなど、様々な方法でご自身の物件の存在を宣伝告知する必要があります。

この場合、不動産仲介業者から入居者を紹介してもらうことが一般的です。このようにして入居者を確保するために支払う広告費が必要です。 看板設営や新聞・雑誌広告などへ告知する場合の費用もこのなかに含まれます。

2-4.減価償却費:不動産を取得した費用を分割して1年ずつ計上していくもの

土地やアパートやマンションの建物を取得した場合、その物件の取得時に多額の費用を支払うことになりますが、その費用を支払ったことにより長期間収益を生み出す機会を得たことになります。

所得税や法人税の計算では、取得時の費用を建物の耐用年数で除いた金額を毎期ごとの費用として扱います。その費用のことを減価償却費といいます。

この費用の取り扱いでは、実際の現金の支出が生じるものではありません。不動産を購入した際に一度にまとめて必要経費として計上するのではなく、分割して1年ずつ計上することを減価償却と呼んでいます。

不動産における減価償却の計算方法には、定額法と定率法の2種類があります。定額法は不動産の耐用年数に対して一定の金額を減価償却していきます。

一方、定率法はその逆で、減価償却がまだされていない残高に対して一定の率で減価償却をしていきます。それぞれメリット・デメリットがあります。

定額法の場合は物件年数がかさむと負担率が上がるというデメリットがある反面、まだ物件が新しい時期は、経理上、利益を出しやすいといったメリットがあります。

定率法のメリット・デメリットは定額法の全く逆で、物件が新しい頃は減価償却の額が大きくなり、修繕などが必要となってくる年数になってきた際には、逆に負担が減ってくるといった特徴があります。

基本的には2007年4月以降の物件に定額法をベースとした計算がされ、その物件の建築構造(具体的には鉄筋造りか木造造りか)によって耐用年数が変わってきます。

- 木造:耐用年数22年

- 鉄筋コンクリート:耐用年数47年

2-5.通信費:管理会社や入居者などとのやりとりにかかる費用

管理会社や入居者、その他、賃貸物件に関わる全ての業者とやりとりを交わすにあたって、電話代やインターネットなどの通信代、郵便代金などをまとめたものです。

2-6.保険料:火災保険料や地震保険料など各種保険にかかる費用

賃貸経営を行うオーナー向けに、地震や火災といった天変地異に伴うリスク、空室リスク、家賃滞納リスクなどに備えるための各種保険商品が販売されています。そういった保険商品に加入した場合保険料が必要です。

最も代表的なものとしては建物の火災保険料、地震保険料、共用設備であるエレベーター保険料などが挙げられます。

他にも、不慮の事情で入居者の方が亡くなった場合などは、保証人に保証を求められないことから、そうした時の居室の原状回復や家賃補償を行ってもらえる賃貸住宅用補償保険といったものもあります。

特に検討すべき保険としては、やはり火災保険・地震保険が筆頭に挙げられ、次に、施設賠償責任保険などが挙げられます。施設賠償責任保険はアパートやマンションの入居者に対して、オーナー側の責任による万一の事故に備えるものとなります。

例えば、物件の共用施設の構造上の問題が出たり、安全性などで思いも寄らない責任問題が発生した際に加入しておいて良かったと思う保険になります。

保険料に掛かる諸経費は、経費項目によっては、計上の仕方で節税効果に繫がる場合もあります。税理士に確認すると、関連した節税項目をピックアップしてもらえますので知っておくと良いでしょう。

3.賃貸経営に関わる各種税金について

相続税は、例えば親から資産を相続する場合に、自らが申告をして納付をするものであるのに対して、固定資産税、都市計画税、個人事業税は、確定申告後に送られてくる納付書に基づいて納付をすることになります。

初めて賃貸経営を始めたオーナーのなかには「知らない税金の納付書が来た」と税理士事務所や税務署に問い合わせをする方も多いそうです。

肝心かなめの、家賃収入は「不動産所得」に分類されてその金額に応じて課税がされます。 大まかにいえば、家賃からそれらの管理や物件の経営に関わる必要な経費を差し引いたものが「不動産所得」となります。

家賃収入以外でも、例えば更新料や管理費、礼金、さらには、携帯電話会社からの依頼で敷地の一部などを貸して建てたアンテナ基地局の設置料金、自販機などを設置して得た収入、貸し駐車場代などからの収入も家賃収入として見なされます。

3-1.固定資産税:固定資産税評価額に1.4%を乗じた額を年に一度納付する

固定資産税は、不動産を保有しているだけで市町村に対して支払うことになる税金です。

固定資産税評価額に1.4%を乗じた額を年に一度、市町村に対して納付します。

3-2.都市計画税:比較的人口の多い都市に不動産がある場合に追加して支払う

固定資産税と同様に、不動産を保有しているだけで市町村に対して支払うことになる税金です。

都市計画税は比較的人口の多い都市に不動産がある場合に、固定資産税に追加して支払うものとなっており、固定資産税評価額に0.3%を乗じた額を年に一度納付します。

3-3.事業税:事業を行うという行為に対して支払う

事業を行うという行為に対して支払う税金が事業税です。これは都道府県に対して納付します。

アパートやマンション経営を行う不動産所有者が個人の場合に掛けられる個人事業税は青色申告控除前の事業所得、不動産所得の合計から290万円を控除した額に5%乗じた額を納付します。

不動産所有者が法人の場合は法人の確定申告と同時に、課税所得の金額より一定の割合を法人事業税のなかで納付します。

3-4.相続税:相続により土地・建物を引き継いだ場合に発生する

相続により土地、建物を引き継いだ場合には相続税が発生します。相続税は亡くなった方から引き継いだ財産すべてを基準に、引き継いだ財産の額により税率が異なります。

まずは無料で資料請求!

費用の項目が多くて不安な方へ。プロに任せて、明確な費用感と収支計画を立ててみませんか?

複数のアパート建築会社の提案を、一括で取り寄せできます。

4.賃貸経営を始めるにあたって重要な資金の調達について

ここでは、賃貸経営を始めるにあたって必要な資金調達をどうするかという話題についてみていきましょう。

借り入れによって投資することの効果や、借り入れによる資金調達の目安、どこから借り入れを行う方がよいのかといった観点から詳しくお伝えしていきます。

4-1.少ない自己資金でもより高い収益を生み出すレバレッジ効果

レバレッジ効果という言葉をご存知でしょうか?

賃貸経営におけるレバレッジ効果とは、例えば、少ない自己資金であっても、借入資金を加えることによって、より高い収益を生み出す効果を指します。

例えば、2,000万円の自己資金を使って年間80万円の収益を生み出す投資物件を購入した場合、年間収益率は4%になります。

そこで、2,000万円を頭金にして3,000万円を借り入れ、年間200万円の収益を生み出す5,000万円の投資物件を購入すると、前者も後者も名目の利回りはともに4%ですが、後者は2,000万円の自己資金で200万円の収益を生み出すことが可能となり、200÷80=2.5倍の収益効果を生み出したということになります。これがレバレッジ効果です。

レバレッジ効果は眉唾物の作り話ではなく、理論に基づいた投資手法です。ただ、レバレッジ効果が得られない条件もあるため、収支計画を組む際には十分な検討が必要です。

4-2.借り入れの目安は6〜7割

賃貸経営を検討する際に、返済不能リスクを恐れて全額自己資金で賄うといっても、現実にそのようなことができる方々は極少数でしょう。

賃貸経営のビジネスでは、不測の事態が起きたときの出費が多額になることもあるので、その時に資金ショートを起こすと撤退せざるを得なくなる危険性がありります。

例えば、火災や天災などのトラブル、契約している入居者との賃料のトラブル、金利の上昇、土地価格や不動産価格の変動など、さまざまな不測の事態が考えられます。

どんなビジネスでもリスクはあるので考え始めたらキリがないのですが、それでも賃貸経営の成功率を上げるためには、これらの事態を想定して資金を上手に使いながらリスクヘッジをしていく必要があります。

賃貸経営に充てる資金調達を全額借り入れにより賄えるほど金融機関は甘くありません。賃貸経営は地域経済の影響を大きく受けやすい面もあるので、金融機関は不動産投資に対する融資を厳しくしている現実もあります。

自己資金だけでなく、一定の借り入れを行って手持ち資金を準備するのが一般的です。借り入れの目安は必要資金全体の6~7割が理想だといわれています。尚、土地を所有していないよりも、土地を所有している方が土地を担保に出来る側面があるので、事業性に問題がなければ融資の審査に通りやすいと言われています。

インターネットの記事のなかには「全額フルローンの借入で賄える場合もある」などと言った言葉巧みな記事を出している不動産サイトを見たことがあるかもしれませんが、例え少額の融資だったとしても金利以外の不測のリスクは存在するため、そのような話しを簡単に信じるのはあまりお薦めはできません。

4-3.金融機関はまず地元の信用組合や信用金庫を利用するのが賢明

金融機関としては日本政策金融金庫、みずほ銀行、三井住友銀行、りそな銀行、三菱UFJ銀行などのメガバンクや、各都市の都市銀行や地方銀行、信託銀行などの銀行のほか、信用組合、信用金庫などが挙げられます。

まず銀行は融資の審査が非常に厳しく、個人投資家をほとんど相手にしてくれません。そもそも銀行は株式会社という形式を取っているので、利益追求が絶対要件になっているからです。ただ、そのアパートやマンション経営の事業性や収益性が認められればもちろん融資をしてもらうことが可能です。

メガバンクの場合の主な融資限度額は物件の担保評価次第と、かなり幅があります。日本政策金融公庫の場合は限度額が4,800万円となっています。融資の審査はいずれも基本的に厳しく、特にみずほ銀行や三菱UFJ銀行の審査は相対的に見ても非常に厳しいといわれています。その他の都市銀行に関しては比較的審査が通りやすいといわれています。

まとめ

今回は、賃貸経営をやってみようと考えた場合、どのような費用が掛かるのかについてご説明しました。

初期費用、租税公課や保険、税金、経営がスタートした際のさまざまな管理費、建物が老朽化した際の修繕費に関する計画など、物件を保有して入居者満足度を維持するための費用を理解するのは賃貸経営を成功させるために欠かせないことが少しでもお伝えできたなら幸いです。

アパートやマンション経営は、向こう数十年といった非常に長期的なビジネスになります。アパート経営の方が特にですが、軌道に乗せることができれば、安定的な収益を確保できる投資です。

知識を得た今こそ、一歩踏み出すとき。実際に「いくらかかるのか」「どんなプランがあるのか」、無料の資料請求で確かめてみませんか?

イエカレ厳選の複数の会社からの提案を比較できます。

思わぬ出費によってビジネスを破綻させることのないよう、しっかりとリスクヘッジを行いながら長期安定したビジネスを構築して頂ければ幸いです。

▼イエカレでは土地活用や不動産管理に関する記事も多数掲載していますので、ぜひ参考にしてみてください。

土地活用に関する記事:https://plus-search.com/chintai/archives.php

賃貸管理に関する記事:https://plus-search.com/property_management/archives.php

家の貸し出しに関する記事:https://plus-search.com/relocation/archives.php

不動産売却に関する記事:https://plus-search.com/fudousanbaikyaku/archives.php

記事内容を参考にして頂きながら無料一括査定のご利用も可能です。多様な不動産会社などの情報を集めて、あなたが相談できる優良企業を複数社見つける手助けにもなります。

ぜひ、比較検討をして頂き、信頼できる経営パートナーを見つけるためにも、ぜひご確認ください。

この記事について

(記事企画/監修)イエカレ編集部

【イエカレ】不動産コラムを通じた最新の不動産情報の発信や、一括無料査定サービスの提供をしています。

Copyright (C) Iekare Corporated by EQS ,Inc. All Rights Reserved.

- カテゴリ:

- 賃貸経営の基礎知識

賃貸経営の基礎知識の関連記事

- 【初心者向け】賃貸経営の節税対策が重要な理由を徹底解説!仕組みから具体的な方法まで 公開

- 土地活用は路線価で税金が変わる?相続税評価額を抑える全知識 公開

- 土地活用で介護事業が「儲かる」と言われる理由 安定収益と社会貢献を両立する戦略 公開

- 【地域活性化の起爆剤】土地活用と空き家リノベーションで未来を拓く 公開

- 賃貸経営の利回り完全ガイド:計算から平均・シミュレーションまで徹底解説 公開

- 太陽光発電の設置費用相場を徹底解説!後悔しない賢い選び方 公開

- 【土地活用】借地権設定で安定収入!リスクを抑えて資産を最大化する方法を徹底解説 公開

- 介護施設の一括借り上げは最適な土地活用か?メリット・デメリット・リスクを徹底解説 公開

- 太陽光発電の余剰電力売電ガイド:FIT後の最適な選択肢と賢い契約方法 公開

- 太陽光発電の固定価格買取制度(FIT)とは?FITの仕組みから卒FIT後の賢い選択肢まで徹底解説 公開

- 土地分割とは?リスクを分散して土地を最大限活用できる方法 公開

- 固定資産評価額とは?土地活用の第一歩となる基礎知識を徹底解説 公開

- 相続時精算課税制度を活用した土地贈与と賢い土地活用戦略 公開

- 高齢者施設を運営!オーナー向け土地活用の形態と収益化の秘訣 公開

- 太陽光発電の補助金制度とは?基礎知識から申請方法、活用術まで徹底解説 公開

- 高齢者施設の具体的な成功事例とリスク対策を徹底解説 公開

- 土地活用としての太陽光発電投資:投資回収期間と収益最大化の全貌 公開

- アパート経営の年収は?家賃収入だけで生活できるかシミュレーションしました 公開

- FIT制度とFIP制度の最も重要な違いとは?仕組みやメリット・デメリットを徹底解説 公開

- 遊休地で太陽光発電、投資回収期間は何年?費用・利回り・失敗しないポイントを徹底解説 公開