- アパート経営・土地活用情報の一括比較情報サイト【イエカレ】

- 土地活用・賃貸経営

- アパートを建てるための基礎知識

- 【アパート経営】節税項目を理解して経営コストを削減!6つの節税効果と損益通算を詳しく解説【イエカレ】

【アパート経営】節税項目を理解して経営コストを削減!6つの節税効果と損益通算を詳しく解説【イエカレ】

この記事を読むのにかかる時間:10分

目次

1.アパート経営によって見込める6つの節税効果

所有されている土地を更地のまま寝かせておくよりも、賃貸アパートなどの収益物件を建てて有効活用に回した方が節税効果も得られます。

ここでは、所得にかかる所得税や住民税のほか、土地や建物にかかる固定資産税や都市計画税、相続や贈与の際にかかる相続税や贈与税など、アパート経営で期待できる6つの節税効果を解説していきます。

1-1.損益通算を利用することで所得税を節税できる

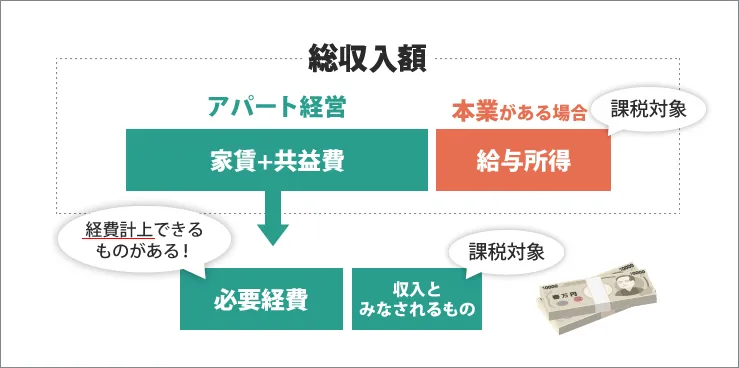

まず所得税ですが、これは損益通算という仕組みを利用することで、アパート経営をしながら所得税を節税することができます。

損益通算とは、万が一、不動産所得が赤字となった場合でも、赤字の部分をほかの所得と相殺できる制度です。サラリーマンの副業としてアパート経営をしている場合は、給与所得から赤字部分を差し引くことができます。

不動産所得の内訳は、家賃収入などの不動産収入から必要経費を差し引いたものです。

従って、損益通算を利用するには、経費を漏れなく計上し、赤字部分を明確にすることが大切です。

また、アパートの購入費用を一括して計上せず、法定耐用年数で分割して費用計上する減価償却という仕組みも利用できます。

毎年の減価償却費も経費として計上できるため、実際のキャッシュフローは黒字経営であっても帳簿上は支出として扱い、課税対象となる所得を目減りさせることができます。

1-2.所得金額と連動する住民税も節税できる

所得税だけでなく、所得金額と連動している住民税も節税可能です。

累進課税方式である所得税に対して、住民税は課税対象となる所得につき、全国一律で市区町村税が6%、都道府県税が4%の合計10%が課税されます。

所得税の場合と同様にして、経費を漏れなく計上したり、減価償却を行ったり、課税対象となる所得を目減りさせることで、住民税も大きく節税することができます。

1-3.「住宅用地の特例」により減額できる固定資産税

固定資産税とは、土地や建物を所有している人が収める税金のことですが、土地や建物の評価額に対して固定資産税は1.4%かかります。

仮に土地の評価額が3,000万円だったとすると、固定資産税を1年あたり42万円支払う必要があります。

ただ、更地のままではなく、その土地を住宅やアパートなどの敷地として活用した場合、「住宅用地の特例」というものを受けることができます。

この特例の対象となるのは、下記の表のとおり、小規模住宅用地と一般住宅用地の2種類です。

| 小規模住宅用地 | 土地の面積に対し、住宅の戸数×200平方メートル以下の部分 |

|---|---|

| 一般住宅用地 | 土地の面積に対し、住宅の戸数×200平方メートルを超える部分 |

固定資産税の場合、小規模住宅用地の部分は評価額の6分の1、一般住宅用地の部分は評価額の3分の1に減額されます。

つまり、アパートの場合は居住用物件と比べ、小規模住宅用地の対象となる土地が広いため、大きな節税効果が得られるというわけです。

1-4.「住宅用地の特例」により都市計画税も減額できる

都市計画税とは、都市計画法が定める市街化区域にあたる土地や建物にかかる税金ですが、土地や建物の評価額に対し、都市計画税は0.3%かかります。

仮に土地の評価額が3,000万円だったとすると、都市計画税は年間9万円となります。

こちらも固定資産税と同様、「住宅用地の特例」を受けることができます。減額幅は固定資産税よりも少ないですが、小規模住宅用地の部分は評価額の3分の1、一般住宅用地の部分は評価額の3分の2まで減額されます。

土地を更地のままにしておく場合と比べて、毎年かかる税金コストを確実に軽減することができます。

1-5.土地や建物の評価額を下げて相続税を圧縮できる

土地や建物を相続する際、その評価額に応じて相続税がかかりますが、土地にアパートやマンションを建てることで、相続税についても節税が可能です。

まず土地については、賃貸物件を建てることで「貸家建付地」扱いになるため、更地のままよりも評価額が2割程度下がります。

また、アパートの場合は「小規模宅地等の減額の特例」を利用でき、全体のうち200㎡までの評価額を50%に減額できます。

そして、最も評価減を受けられるのが、アパートの建物の部分です。まず、建物を相続する際は取得時の価額ではなく、固定資産税評価額として扱われるため、おおむね時価に対して40%減らすことができます。

さらに評価額から全国一律30%の借家権割合を差し引くため、合わせて約60%の評価減となります。

例えば、1億円でアパートを建築した場合、まずは固定資産税評価額により6,000万円に減じられ、そこから借地権割合の部分をさらに差し引くため、相続税評価額を4,200万円まで圧縮できることになります。

1-6.生前贈与を行う場合は贈与税の非課税枠も利用できる

生前贈与を行う場合でも、相続する場合と同様に土地と建物の評価額を下げ、贈与税の対象となる部分を圧縮することができます。贈与税の場合は、さらに「相続時精算課税制度」の非課税枠を利用できます。

これは60歳以上の父母または祖父母から、成人した子や孫に対して生前贈与を行う場合のみ利用可能です。非課税枠は2,500万円まで使え、超過した部分のみ課税されます。

例えば、6,000万円で建築したアパートを生前贈与した場合、まずは固定資産税評価額と借地権割合により、建物部分の評価額が2,520万円まで減らすことができます。そこから相続時精算課税制度の非課税枠を利用すると超過部分は20万円です。贈与税の税率は20%のため、この例でいくとおよそ4万円まで贈与税を圧縮できることになります。

ただ、アパートローンの残債がまだ残っている場合は、通常の生前贈与ではなく「負担付贈与」の扱いになります。

どういうことかと言いますと、この場合は固定資産税評価額による減額を受けられず時価評価からローンの残債を差し引いた金額が贈与税の対象となるため、節税効果が思うように得られないことになる点に注意が必要です。

2.アパート経営の心強い味方となる損益通算の仕組みを解説

ここでは、もう少し損益通算の仕組みや、損益通算の対象となる所得の種類について掘り下げて解説していきます。

アパート経営で、上述した損益通算を利用できる点は魅力のひとつだと言われます。万が一、アパート経営で赤字が出た場合損益通算は心強い味方になってくれます。

2-1.損益通算は不動産所得の赤字部分をほかの所得と相殺できる仕組み

アパート経営における損益通算とは、不動産所得の赤字部分をほかの所得から差し引き、所得税の課税対象を圧縮する仕組みです。

不動産所得とは、家賃収入などの不動産収入から、修繕費や広告費、固定資産税、減価償却費などの経費を引いた損益を意味します。所得税は総合課税方式が取られているため不動産所得がマイナスの場合は、ほかの所得と通算することができるのです。

また、必ずしも所得が赤字である必要はなく、アパートの購入価格を減価償却する場合なら減価償却費も経費として計上することが可能です。この場合なら、手元にお金を残しながら損益通算できることになります。

アパート経営を兼業しているサラリーマンの場合は、給与所得から源泉徴収された所得税に対して、あとから還付金を受け取ることができます。

だた、注意点としては、アパート経営で生じた経費をそのままサラリーマンとしての給与所得から差し引くことはできません。損益通算のルールとして、それぞれの所得の内部でまず損益を出す必要があるからです。

ほかの所得と損益通算することが認められるのは、下記の所得のみで、土地・建物などの譲渡所得、土地を取得する際の支払利子、株式などの譲渡所得や配当所得、その他の一時所得や雑所得などは損益通算できません。

- 不動産所得

- 事業所得

- 山林所得

- 譲渡所得(土地や建物以外)

3.課税対象となる不動産所得に計上できる経費とできない経費について

アパート経営の赤字を損益通算し、所得税や住民税を節税する上で、計上できる経費の種類を熟知しておくのは大切なことです。

とくにアパート経営の初年度は、減価償却費がもっとも高くなり、入居者募集費用も高額になることが予想されるため、赤字が出てしまう可能性も高くなると言われます。

初年度の赤字部分を損益通算できるかどうかは、今後のアパート経営を軌道に乗せる上でも影響することです。

ただ、すべての支出を経費として計上できるわけではありませんので、ここで経費計上できるものとできないものの違いを理解しておきましょう。

3-1.アパート経営で経費計上できる代表的な8つの項目

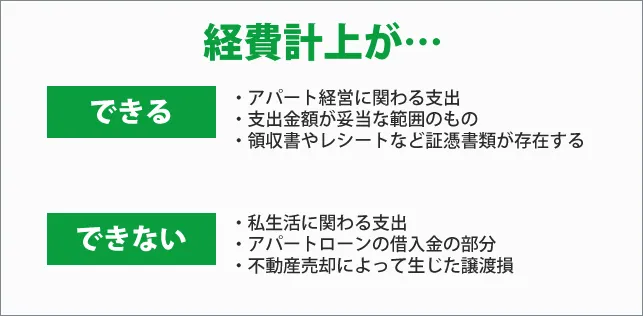

不動産所得を算出する際、必要経費と認められるのは、下記の条件に当てはまる場合のみです。

- アパート経営に関わる支出であるかどうか

- 社会通念上、支出金額が妥当な範囲のものであるかどうか

- 領収書やレシートなど裏付けとなる証憑書類が存在するか

また、主に、必要経費として計上できる8点の項目を下記の表に一覧化しました。

| 減価償却費 | アパートの建物、設備、器具などを減価償却する場合の費用 |

|---|---|

| 借入金利子 | アパート購入の際に借り入れたローンの利息の部分 |

| 租税公課 | 固定資産税、都市計画税、不動産取得税、登録免許税などの国税・地方税 |

| 賃貸管理代行手数料 | 不動産管理会社に管理を委託している場合に支払う手数料 |

| 損害保険料 | 火災保険や地震保険などの損害保険料 |

| 修繕費 | 入居者が退去した際の修繕費用やリフォーム費用 |

| 修繕積立金 | 定期的に大規模修繕を行うために家賃収入から捻出する積立金 |

| 雑費 | 不動産の所有や経営にかかわる交通費、書籍代、通信費など |

とくにアパートの減価償却費は、赤字経営ではなかった場合でも、法定耐用年数にまたがって毎年経費を計上できるので、損益通算を行う場合は必ず利用をしたいところです。

また、土地やアパートの固定資産税や都市計画税など、租税公課と呼ばれる国税・地方税も経費計上の際に忘れがちです。

経費をしっかり計上することで損益通算ができるため、普段から領収書やレシートなどはかならず保存しておきましょう。もし、証憑書類を失くしてしまった場合は、出金伝票に支出の日付や内容、具体的な金額を記しておくと代用できる可能性があります。

3-2.アパート経営で経費計上できない代表的な3つの項目

一方、不動産所得を算出する際、必要経費として計上できない支出項目も存在します。下記に挙げた3点が、その代表的な項目です。

- アパート経営でなく私生活に関わる支出

- アパートローンの借入金の部分(利子部分をのぞく)

- 不動産の売却によって生じた譲渡損

必要経費として計上できるのは、あくまでも不動産収入に関わる支出に限られます。飲食費や光熱費、通信費や交通費、交際費など、私生活における支出は経費として計上できません。

例えば、ガソリン代はプライベートと区別するのが難しいため、私用と事業用の割合に応じ、適切に経費計上するようにしてください。

また、アパートローンの元本部分は、経費計上できない点には注意が必要です。ローン返済額のうち、ローンの利子部分については経費計上できるのですが、借入額の部分は経費計上の項目に該当しません。

同様に紛らわしいのは、仮に、アパートを売却した際に、購入価格に対する譲渡損が出た場合、この部分も経費計上ができない点です。ただ、アパート売却の際の仲介手数料などの諸経費については経費計上が可能です。

4.アパート経営で税金対策を狙う上で注意したい落とし穴

このように、アパート経営は税金対策をする上で非常に有効です。ただ、所得税や住民税については、損益通算という仕組みを利用することになるため、減価償却を行う場合以外は、赤字経営が前提となる点は注意をしてください。

もう一つ補足として、アパート経営をNOI(営業純利益)や不動産所得という観点から見ると、赤字経営が続いてしまう状態では経営リスクが高くなりますので「節税のためだけに赤字経営をする」という状態になることだけは避けましょう。

この損益通算の利用では、あくまでもアパート経営をしながら節税ができる機会を逃さないという意識が重要だと言えます。

4-1.NOI(営業純利益)で見るとアパート経営は本来赤字にならない

ここからは、小難しい話しになってしまうのですが、不動産業界で使われるNOI(Net Operating Income)は、営業純利益を意味します。

NOIを求める計算式は、

「NOI = 年間の総収入(家賃収入など) - 年間の必要経費(維持管理費、水道光熱費、租税公課、損害保険料など)」

です。

アパートの収益性の指標となる「表面利回り(グロス利回り)」と異なり、年間の家賃収入から実際に発生した経費を差し引いているのがポイントです。

このNOIを算出する際、以下の経費については計算上、差し引きません。

- 減価償却費のような実際の支出が伴わない費用

- アパートローンの支払利子などの金融費用

- 修繕費などのアパート経営における基本的な支出

とはいえ、NOIはアパート経営の実際の収支に近く、且つ単純でわかりやすいキャッシュフローを求められるものです。実際、不動産仲介会社などが、アパート経営の「実質利回り」を計算する際もこのNOIを基準としています。

アパート経営を評価する場合、このNOIを基準としたアパート経営の利益率が、おおむね70%~80%で推移していれば普通だという点が評価ポイントです。

NOIを算出する際の必要経費は、維持管理費、水道光熱費、租税公課、損害保険料などであり、賃料収入の2割~3割ほどが目安になるからです。

つまり、NOIという基準で見ると、アパート経営は収益性が高く、且つ黒字経営であることが通常の状態であることが分かります。

4-2.不動産所得で見てもアパート経営は黒字化が前提

もう一つ、NOI(営業純利益)とよく似た概念である「不動産所得」についても触れておきましょう。

国税庁によれば、不動産所得の定義は下記のとおりです。

- 土地や建物などの不動産の貸付け

- 地上権など不動産の上に存する権利の設定及び貸付け

- 船舶や航空機の貸付け

アパート経営をする場合、その定義としては「土地や建物などの不動産の貸付け」に該当します。

不動産所得の計算式は、

「不動産所得 = 年間の総収入 - NOIを計算する際の諸経費 - 減価償却費 - その他の諸経費」

となります。

NOIを算出する場合と異なり、減価償却費、アパートローンの支払利子、修繕費などの経費も含まれてきます。

つまり、不動産所得とは、アパート経営で得る実際の損益を意味することになるわけです。

NOIからは減価償却費や諸経費を差し引くので、不動産所得で見た際の利益率は、NOIの利益率よりも低下します。NOIを計算する際の諸経費は、先ほど見た通り、概ね賃料収入の20%から30%です。減価償却費は一般的に賃料収入の3割から5割ほどになるケースが大半となります。

また、修繕費などの諸経費は、多めに見積もっても賃料収入の10%程度となることが多いので、これらの経費を合計していくと、不動産所得で見た際の諸経費は、総収入に対して60%~90%ほどとなります。

つまり、NOIだけでなく不動産所得の数字で見た場合でも、アパート経営は黒字化が見込める事業形態であり、不動産所得は赤字にならないのが基本だということが分かります。

4-3.節税効果だけを狙ってアパート経営をはじめるリスク

NOIと不動産所得の2種類の算出方法を紹介したのですが、理論的にアパート経営というビジネスは収益性が高い事業形態であることが分かります。間違いを犯さなければ、基本的には黒字化することができる事業と言えます。

アパート経営において赤字が続くということは、経営上大きなリスクを抱えながら経営をしている可能性があるということになります。

これまで見てきた通り、不動産所得が赤字になると、損益通算により、所得税や住民税を圧縮できるというメリットがあるわけですが、長年に渡って損益通算を継続するような経営状態なら、どこかに経営リスクが潜んでいないかをチェックすることが必要になります。

基本的なことですが、例えば、空室が慢性的に続いてしまったり、建物や設備が段々と時代に合わないものになってしまうと入居希望者を集めにくくなる場合があります。

もちろん、アパート経営が軌道に乗るまでは、赤字になってしまうことが多いので、経営上、積極的に損益通算を行うべきでしょう。

上述した通り、特に、アパート経営の初年度は、減価償却費が最も大きくなり、入居者募集をするための広告宣伝費も必要になるからです。

ただ、初年度に赤字が出てしまいがちなのは、経営を軌道に乗せるための初期投資部分なので、赤字で損益通算を行うのは事業としてはむしろ健全とも言えます。

まとめ

今回は、アパート経営における節税効果について解説しました。

アパート経営では、所得税や住民税、固定資産税や都市計画税、相続税や贈与税など6種類の税金を圧縮することができることをご紹介しながら解説しました。

なかでも、所得税や住民税は、アパート経営の赤字部分をほかの所得と相殺する損益通算の仕組みを利用することで、アパート経営を兼業しえいるサラリーマンの場合、給与所得やその他の事業所得などで発生する税金を節約することができます。

そして、アパート経営は、NOI(営業純利益)や不動産所得(実際の損益)といった観点で理論的に見た場合、本来は収益性が高く黒字化ができる事業モデルだと言えます。

毎年赤字が出続けて損益通算を継続している経営状態の場合は、むしろ、事業運営に大きなリスクを抱えている可能性があることになります。

ただ、アパート経営では、経営開始の初年度は赤字が出やすいので、損益通算を行うのことは事業としてはむしろ健全と言えるので積極的に活用したいところです。

この記事について

(記事企画/監修)イエカレ編集部

- カテゴリ:

- アパートを建てるための基礎知識

アパートを建てるための基礎知識の関連記事

- 【アパート・マンション経営】得をするための減価償却費の基礎知識や計算方法を詳しくお伝えします 公開

- 【アパート経営の基礎知識】税務上気を付けたい!計上できる経費と種類について徹底解説します 公開

- 【アパート経営】節税項目を理解して経営コストを削減!6つの節税効果と損益通算を詳しく解説 公開

- 【アパート経営の基礎知識】アパート・マンション経営で必要な構造の知識についてお伝えします 公開

- 【アパート経営】やめた方がいい?あきらめる前に検討すべき7つのリスク対策をおしえます! 公開

- 【アパート経営】建築費は構造で変わる!その目安と理由について解説します 公開

- 【アパート建築費】成功のカギは坪単価!坪単価を決定する要因を解説します 公開

- 【アパート建築】建築費が安いだけじゃない!木造アパートが見直されている魅力をお伝えします 公開

- 【アパート建築】気になる建築費事情!有効な6つのポイントをおしえます 公開

- 【アパート建築】アパートを建てるなら絶対に知っておきたい5つのキホンをおしえます 公開

- 【アパート経営】不動産投資初心者が押さえるべき6つの成功ポイントを詳しく解説します 公開

- 【アパート経営】アパート経営で成功したオーナー実践!成功率を上げる5つの秘訣をご紹介 公開

- 【アパート経営】アパート経営の落とし穴にハマらないために!黒字経営にする方法をおしえます 公開

- 【アパート建築】建築会社選びの重要性!会社の種類・特徴やメリット・デメリットをお伝えします 公開

- 【アパート経営】本業を持ちながらアパート経営をするサラリーマン大家とは?実情に迫ります 公開

- 【アパート建築】建築会社の選び方のポイントと避けたいトラブル事例をご紹介します! 公開

- 【アパート経営】新築・中古別に必要な資金から有効な空室対策までをお教えします! 公開

- 【土地活用】節税効果?インフレ対策?始めたい人が知っておきたい5つのことをおしえます 公開

- 【アパート経営の立地】アパート経営で一番大切な立地について!その理由を詳しくお伝えします 公開

- 【アパート経営】成功率を上げるためには儲けを生み出す仕組みを理解しよう! 公開