- アパート経営・土地活用情報の一括比較情報サイト【イエカレ】

- 土地活用・賃貸経営

- アパートを建てるための基礎知識

- 【イエカレ】アパート経営のローンで失敗しない組み方|融資のポイントとリスク回避法を解説

【イエカレ】アパート経営のローンで失敗しない組み方|融資のポイントとリスク回避法を解説

この記事を読むのにかかる時間:10分

目次

1.アパート経営におけるローンについて

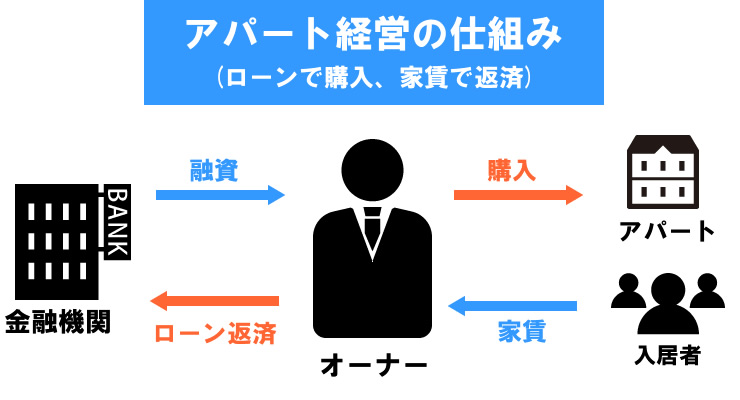

アパート経営というと非常に難しく考える人も多いと思いますが、仕組みは非常にシンプルで3つのポイントを押さえるだけとなっています。

- 金融機関から融資を受けてアパートを購入する

- アパートを入居者に貸す

- 家賃収入を受け取る

アパート経営をするためには、アパートを購入する必要性があります。アパートの購入は高額な買い物であり、ほとんどの方がローンを組んで購入しています。毎月の返済が可能なローンを組むことが重要です。

1-1.ローンの利用を戦略的に考えないと投資の失敗に至る可能性も!

アパート経営を始める初心者の方の中には、利回りや物件にしか注目せず、ローンを戦略的に利用できない方が多くみられます。

また、収益物件を所有することばかり重要視しすぎて、ローンに関する理解が薄い傾向があります。

しかし、ローンの利用を戦略的に考えずにいると、アパート経営を始めた後の利益に違いが生まれ、最悪の場合投資の失敗に至ることもあり得ます。

アパート経営に限らず、投資する場合は計画的なローンを組むことが重要です。

アパート経営は住宅ローンのように自分自身の給与から月々返済していくのではなく、入居者から受け取る月々の家賃で返済していきます。

月々の返済は自分自身のお金から返済するわけではないので、アパート経営に対する精神的負担も軽減することができます。

しっかりと月々返済できる金額をローンで組み、家賃収入で返済できれば、年間数十万円程度の利益となります。初期投資の諸費用も約1~2年で回収でき、計画的な返済ができれば、繰上返済によるローンの早期完済も可能です。

ローンを払い終えれば維持管理のランニングコスト、固定資産税などを除いて家賃はすべて自分自身の収入になります。まずはローンを返すことが重要です。

1-2.アパートローンと住宅ローンとの違い

ローンにはさまざまな種類がありますが、その中にアパートローンと住宅ローンがあります。この2つのローンはまったく違う目的に利用されます。

完全に建物すべてを賃貸用として使う場合は、アパートローンを利用します。

1-2-1.アパートローン:投資用などとして自分自身の居住以外の目的で物件を購入・建築する際に利用できる

まず、アパートローンとは、銀行・信託銀行・信用金庫・JAバンク・ノンバンクなど数多くの金融機関が取り扱っており、アパートやマンションなどを、投資用として自分自身の居住以外の目的で物件を購入・建築する際に利用できるローンです。

このローンは、集合住宅などを一棟購入するとき・一室だけ購入するときの両方ともに利用できます。

なお、こういった投資目的でのアパート購入以外でもアパートやマンションの建設に関わる資金やリフォームの費用、現在所持している物件の買取資金や、以前から借りているアパートのローンの借り換えなどにも使うことが可能です。

アパートローンを使える人は基本的には満20歳以上の個人となっていますが、場合によっては不動産管理会社が利用することもできます。

アパートローンを選択する際に最も注意しなければいけないのは、住宅ローンと比較して返済期間が短く、金利も高めに設定されていることです。

家賃収入での利益面、ローン・管理費・積立修繕費・税金などの支出、その両方をしっかり理解し計画性をもってローンを組むことが重要です。

1-2-2.住宅ローン:本人と家族が住むための住宅または土地を購入する際に受ける

住宅ローンには民間の金融機関によるローンと、住宅金融支援機構などの公的機関によるローンがあり、特に民間の金融機関が行う融資にはさまざまなプランがあるため、自分自身にあったものを選びましょう。

住宅ローンは本人と家族が住むための住宅または土地を購入する際に、金融機関から受けるローンとなっています。勤め先でどのくらいの年数勤めているか、そこでの年収はいくらか、健康状態は良好かどうか、保険加入の状況はどうなのか、などが審査対象となります。

住宅ローンは、アパートローンより金利は低く設定されています。住宅ローンの金利には変動型と固定型の2種類あります。

変動型の場合、金利は半年ごと、返済額は5年に一度見直しが行われます。最初の金利は低めに設定されていますが、ローンを改めて計画し直すタイミングによって金利や返済額が上がる場合もあります。

最近では非常に低金利の時代が続いており、こういった金利が低い場合メリットは大きいといえますが、金利が大幅に上がってしまった場合はもちろん返済額も増加してしまい、毎月の負担もかなり大きくなってしまいます。

一方で固定型は全期間固定型と固定期間選択型に大別されます。

全期間固定型はローン返済中の金利が事前にずっと決められたタイプのローンで、返済計画をしっかり組み立てられます。

固定期間選択型は金利が固定になる期間を選択できるタイプで、この期間に関しては金融機関によってさまざまな設定がみられています。多くは固定金利の期間終了後は変動型・固定期間選択型のいずれかを選べます。

このように、アパートローン、住宅ローンはともにさまざまな種類、条件があるため、何社からかの金融機関に断られたからといってあきらめることはなく、根気よく引き受けてくれる金融機関を探すことが大事です。

「住宅ローンの返済中のため、アパートローンは利用できないのだろうか」と考える方もいるかもしれませんが、その点は心配ありません。

住宅ローンを返済中の状態で、アパートローンを組んで不動産投資をすることは可能です。金融機関側から考えると、住宅ローンとアパートローンでは返済方法が違うため、問題はないという理由になっています。

1-3.レバレッジ効果:大きく資産を増やすために各種金融機関からお金を借り入れること

アパート経営は、基本的に借金をして行っていくものです。そのため、投資には興味があるものの一度もしたことがない人の多くは、純粋に借金のリスクを恐れてしまいます。投資における借金と生活をしていくための借金では、大きく違うということをまずは理解してください。

生活をしていくための借金は基本的にすべて消費されてしまうため、資産が増えることはありません。

対して、投資を目的とした借り入れに関しては、その資産を将来にわたってさらに増やすことが目的となる借り入れとなり、このような方法で大きく資産を増やすために各種金融機関からお金を借り入れることを投資業界では「レバレッジ効果」というのです。

レバレッジ効果を利用することで自己資金だけでは届かなかった投資や、今まで以上に大きな取引が可能となります。

まずはローンのしくみから整理したい方へ。一括請求して、まずは基礎を押さえましょう。

アパートローンと住宅ローンの比較、審査に通るための資金計画、収支モデルをまとめた資料をイエカレ厳選の建築メーカー各社が無料でご用意しています。

どなたでもかんたん!資料請求(無料)2.アパート経営を行うためのローンの組み方

アパート経営に関わるローンについて基礎知識を頭に入れたところで、ここからローンの組み方についてみていきましょう。

2-1.その金融機関の金利状況を確認しておく

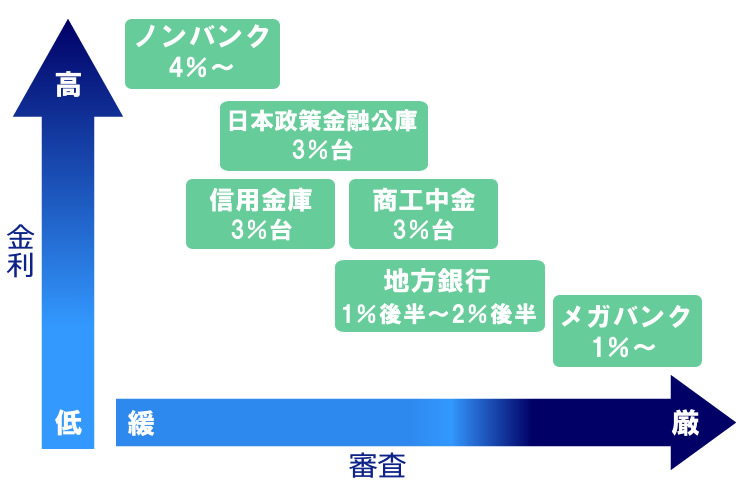

住宅ローンは概ね約0.7〜1.5%で設定されているのに対し、アパートローンは約1.5~5.0%の範囲で設定されることが多いです。

金融機関によって金利設定は異なり、メガバンク(1%〜)、地方銀行(1%後半〜2%後半)、信用金庫、日本政策金融公庫、商工中金(3%台)、ノンバンク(4%〜)というのが金利の目安です。

金利が低い金融機関ほどローンの審査は厳しくなる傾向があります。そのため、ローンを組む際はその金融機関の金利状況をしっかり確認して、きちんと家賃収入内で月々返済できるかといった検討が必要です。

2-2.基本的な審査の流れ

基本的には下記のような流れで行われることが一般的です。

まずはアパートローンの申し送りの手続きが必要です。審査に必要となる借り入れの書類には手間がかかり、準備にも多少の時間が必要です。公的な書類は3ヵ月以内に準備したものであれば大体の金融機関では受付をしてくれます。あらかじめ必要書類を用意しておくとより審査がスムーズに進むはずです。

アパートローンの申し送りの手続きが済んだら、次は金融機関の融資審査が行われます。

金融機関の融資審査としてアパートローン審査では、

- 事業の計画性

- 土地の価値の高さ

- ローンを組まれる本人に対しての信用性

を重視します。もし、金融機関の融資審査が通らなかったら、土地活用プランの見直しや、アパート経営の断念を検討しましょう。

2-3.融資を受けるための2つの条件

融資を行ってもらうためには金融機関の審査に通らなければなりませんが、そのためにはいくつか重要なポイントがあります。

まず、審査してもらう事業収支は安全性が重視され、必ず返済できる事業計画であるということです。金融機関にとっては確実に返済できることが最も重要視される点となります。

もう1点は、融資を受ける本人に担保・保証能力があるということです。必ず返済できる事業計画を立てるのが基本ですが、万が一を想定して担保・保証能力も問われます。

自分自身がしっかり融資を受けるためには、上記の2つのポイントをしっかり押さえていくことが重要となります。

ローン審査突破に向けて具体的な対策を知りたい方へ。

自己資金比率や返済比率、担保評価のポイントをまとめた実践資料をイエカレ厳選の建築メーカー各社がお届けします。

どなたでもかんたん!完全無料で資料を請求3.金融機関の探し方

個人が多額のローンを組むうえで、融資を受けるための金融機関選びは重要です。それぞれの金融機関の特徴を理解して、今の資産に最適なものを選びましょう。

3-1.都市銀行:融資の基準は厳しいものの金利は低い

都市銀行は融資の基準は厳しいものの、金利は低い傾向にあります。年収として700万円以上は必要とするケースが多いです。

また、銀行によって重要視する評価や、評価基準が異なるため、すべての銀行の評価基準を調べるくらい銀行開拓を行うことは融資を最大限受けるための大切なポイントとなります。

3-2.地方銀行:都市銀行に比べると基準はやや低くなるがまだ高い

地方銀行は都市銀行に比べると基準はやや低くなりますが、それでもまだ高いものがあります。年収として500万円以上は必要となります。

3-3.信金・信組:一般的な金融機関よりも融資のハードルは低いが金利が高い

一般的な金融機関よりも融資のハードルは低いといわれており、さまざまな融資制度がありますが、金融機関より金利が高い傾向があります。

不動産投資に利用される融資だと、普通貸付、創業融資などが一般的です。年収に関して500万円以下でも融資を受けることができます。

3-4.ノンバンク:最も金利が高くなる傾向にあるためできるだけ利用しない

融資に関しては通りやすいものの、今まで紹介してきた中では最も金利が高くなってしまう傾向があります。そのため、できる限りノンバンクは利用せずに金融機関か信金・信組で融資を受けられるようにしましょう。

4.きちんとローンを返済するために気をつけたい5つの注意点

きちんとローンを返済するためには以下の点に気をつけましょう。

4-1.長期的な空室:いかに空室の期間を短くするかが重要

アパート経営で利益を出してローンを返済するためには、家賃収入を得ることが条件です。どれだけ素晴らしい物件であったとしても、その部屋を借りる人がいなければローンは返済できません。

つまり、アパート経営においては、どれだけ満室の状態を作るかが重要です。ただ、常に満室の状態を作ることは難しいため、いかに空室の期間を短くするかを考える必要があります。

4-2.大規模な修繕:あらかじめリフォームや修繕にかかる費用について計画していく

アパート経営を継続して行っていくためには、上記でお伝えしたように空室の状態をいかに少なくするのかということが重要です。そのためには、常時魅力的な物件を提供する必要があります。

しかし、アパートの多くは木造建築となっているため老朽化が早く、10年程度経過すると外観が古びてきてしまいます。そのようなアパートに引っ越しをしようと考える人は少ないでしょう。そこで必要なのが、定期的なリフォームや修繕です。

リフォームや修繕費用は、場合によって10万円から100万円以上の負担額が必要となります。このような負担が賃貸している部屋すべてにかかってきますので、ローンの返済にも響いてきます。

あらかじめリフォームや修繕にかかる費用について、計画的に積み立てておく必要があります。

4-3.家賃の滞納:普段から各入居者に対してしっかり説明しておく

魅力的な物件を貸し出し、空室を作らずアパート経営をしたとしても肝心な月々の家賃が滞納されてしまうとどうしようもありません。

そもそも家賃の滞納は、

- 忘れていた

- 旅行などに出かけていて支払えなかった

- お金がない

- 急な病気や怪我をした

- 行方不明や音信不通

- そもそも支払う気がない

などさまざまな理由がみられます。

対策としては、毎月家賃の入金状況をチェックして、支払いの遅れが多々あったり、未払いの状態が長く続いたりする入居者に対して、その都度通知することです。

しかし、そのような対策をしても改善がみられないケースがあります。そのような場合は、「契約解除」「差し押さえ」「明け渡し請求」などの法的手段を検討しなければいけません。

こういった法律的な観点で訴える場合は、滞納が続いていることはもちろん、再三にわたる督促をしても支払われていないという事実をしっかり証明する必要があります。

契約書の段階で、滞納している家賃の支払いが行われない場合には解約や退去、強制的な契約解除などを、『内容証明』と合わせて督促することを記載しましょう。

ほとんど無いケースではあるものの、時折入居者が行方不明となる場合があります。そのような場合はまず連帯保証人に連絡をとって、 家賃滞納分はどうするか・部屋は今後どうするかなどの話し合いを行います。

また、そもそも借りている住人の行方がわからなかったり、最悪なことに連帯保証人とも音信不通となってしまったりしているようなパターンでは、「公示送達」といった法律による手段もあります。

そんなことになってしまわないよう、普段から各入居者に対してしっかり説明しておく必要性があります。

4-4.節税対策の失念:対策できなければ月々のローン返済の負担が大きくなる

ローン返済で赤字にならないための対策として、「節税効果」があります。

アパート経営の場合、購入した費用を「減価償却」で計上することにより、税金を節約することができます。

このほかにも、発生したさまざまな費用がマイナスの場合に、ほかの所得と「損益通算」をすることが可能です。アパート経営による税務上の赤字は、給与所得といったほかの所得で支払っている税金で還付できます。

このため、サラリーマンを続けながらアパート経営をしているような場合でアパート経営の税務上の収支が赤字の場合、その分を節税することができます。

税についてしっかり理解しているだけで大きな効果を期待できますが、何も知らないと節税対策も行えずに結果的に月々のローン返済の負担が大きくなるため、しっかり知識をつけておくことが重要です。

4-5.資産価値の下落:普段から修繕積立金をしっかり貯蓄していくことが重要

アパート経営をしていくうえで部屋を資産価値として持つことは非常に強みにはなりますが、この資産価値は上下する可能性が大いにあります。ほとんどの場合は下落していくと考えてください。

建物本体は年月が経過すれば劣化していきますが、これは仕方がありません。建物本体には耐用年数があり、価値が徐々に低下していくため、適切な修繕で劣化を修復しなければいけません。そのために、普段から修繕積立金をしっかり貯蓄していくことが重要です。

まずは一歩を踏み出してみたい方へ。

無料で一括資料請求をすれば、複数の建築メーカー各社へ融資プランを含めた建築プランと専門家のアドバイスが得られます。安心してアパート経営に向き合う第一歩にしましょう。

どなたでもかんたん!完全無料で資料を請求まとめ

今回は、アパート経営におけるローンの基礎知識やリスクについて詳しく解説しました。ローンのリスクを理解しつつ上手に活用することで、収益向上や建築物件の選択肢拡大が可能です。

しかし、返済計画は無理のない範囲で立てることが重要で、修繕費や空室リスクなど「もしも」の備えも欠かせません。

より安全で効率的なアパート経営を目指すなら、専門家による最新の資料で詳しい情報をチェックするのがおすすめです。

下記より無料で資料請求が可能ですので、ぜひお気軽に取り寄せて、納得のいく計画づくりにお役立てください。

▼イエカレでは土地活用や不動産管理に関する記事も多数掲載していますので、ぜひ参考にしてみてください。

土地活用に関する記事:https://plus-search.com/chintai/archives.php

賃貸管理に関する記事:https://plus-search.com/property_management/archives.php

家の貸し出しに関する記事:https://plus-search.com/relocation/archives.php

不動産売却に関する記事:https://plus-search.com/fudousanbaikyaku/archives.php

記事内容を参考にして頂きながら無料一括査定のご利用も可能です。多様な不動産会社などの情報を集めて、あなたが相談できる優良企業を複数社見つける手助けにもなります。

ぜひ、比較検討をして頂き、信頼できる経営パートナーを見つけるためにも、ぜひご確認ください。

この記事について

(記事企画/監修)イエカレ編集部

【イエカレ】不動産コラムを通じた最新の不動産情報の発信や、一括無料査定サービスの提供をしています。

Copyright (C) Iekare Corporated by EQS ,Inc. All Rights Reserved.

- カテゴリ:

- アパートを建てるための基礎知識

アパートを建てるための基礎知識の関連記事

- 土地活用ならアパート経営:初心者向け賃貸経営と相続税対策の完全ガイド 公開

- アパート経営で知っておきたい減価償却費とは|基礎知識や計算方法、お得になるポイントを紹介 公開

- どこまで経費で落とせる?アパート経営の税務対策で知っておくべきポイントとは 公開

- 【保存版】アパート経営で使える6つの節税効果と損益通算の仕組みを徹底解説 公開

- アパート・マンションの構造を比較|収益性・耐久性に差が出るポイントとは? 公開

- アパート経営は本当にやめた方がいい?7つのリスクと見直すべき対策を解説 公開

- アパート建築費はいくら?構造別の費用相場と選び方を徹底解説|木造・鉄骨・RCの違いとは 公開

- アパートの坪単価はなぜ変わる?建築費を左右する7つの要因と見積もりのコツ 公開

- 木造建築のアパートが見直されている理由|建築費が安いだけじゃない魅力を紹介 公開

- アパート建築で想定外の出費も?6つの注意すべき費用内訳まとめ 公開

- アパート経営は新築が有利?中古との違いと新築投資で押さえるべき5つの基本 公開

- 不動産投資初心者必見!アパート経営で失敗しない6つの鉄則 公開

- アパート経営で早く黒字化!成功オーナーが実践する5つの秘訣 公開

- 「満室経営なのに赤字?」アパート経営で多い落とし穴4つと対策とは 公開

- 失敗しないアパート建築会社の選び方|種類・特徴からポイントまで徹底解説 公開

- アパートローン完済後の抵当権抹消方法|必要書類・費用・手続きの流れを解説|不動産売却・不動産査定の一括査定サイト【イエカレ】 公開

- アパート建築会社の比較ポイントとは?失敗を避けるための実例と注意点 公開

- アパート経営に必要な費用と空室対策|新築・中古で異なるポイントとは? 公開

- アパート経営を始める前に知っておきたいこと|初期費用・空室対策・老朽化リスクの回避法 公開

- アパート経営の成功は立地と土地探しで差がつく|選び方のコツを徹底解説 公開