- アパート経営・土地活用情報の一括比較情報サイト【イエカレ】

- リロケーション

- リロケーションと税金

- 【イエカレ】相続登記の流れと費用|専門家が教える節税対策ガイド

【イエカレ】相続登記の流れと費用|専門家が教える節税対策ガイド

この記事を読むのにかかる時間:10分

目次

1.不動産の「相続登記」の流れ|被相続人が亡くなった際にすべきこと

「相続登記」は、土地の所有者として登録されている登記名義人を、亡くなった被相続人名義から相続人名義へ変更する手続きです。

まずは、相続が発生してから完了するまでの一通りの流れを解説します。

それぞれの段階で、必要な手続きや準備すべき書類についても確認していきましょう。

1-1.STEP①被相続人が亡くなり「不動産の相続」が発生

被相続人が亡くなった後に、最優先事項になる手続き・作業から見ていきましょう。

●死亡届の提出と遺言書の有無の確認

この2つは最優先でなるべく早く済ます必要があります。特に、不動産の相続においては、遺言書があるか否か、どのように残されているかが重要となります。

遺言書の種類は「自筆証書遺言」「公正証書遺言」の2種類があり、それぞれ対応が異なるため、必ず確認しておきましょう。

| 死亡届の提出 | 期限は死亡後7日目まで。市町村役場に死亡届を提出します。 | |

| 遺言書の有無の確認 | 自筆証書遺言 | 全文を自筆で書いた遺言書。封を開けずに家庭裁判所に「検認」の手続きを申し立てます。 |

| 公正証書遺言 | 公証役場で公証人が作成した、確実性の高い遺言書。家庭裁判所での検認は不要で、すぐに次の作業へと移ることができます。 | |

| 遺言書がない場合 | 相続人全員で遺産の分け方を話し合い、遺産分割協議書を作成します。 | |

●相続人の確認

不動産は、主に法定相続人や遺言書で指定された受遺者が相続します。

場合によっては法定相続人以外の親しい関係にある人などが相続人となる場合もあります。

相続人がだれであるかの確認が必要です。

行方不明の相続人がいる場合は、家庭裁判所に申し立てて不在者財産管理人選任や失踪宣告などを行うことで対応が可能です。

<不動産相続のために知っておきたい法律用語>

| 法定相続人 | 民法で決められた相続人。主に亡くなった人の配偶者と、子か親か兄弟姉妹などがあてはまります。 |

| 受遺者 | 遺言書で指定された相続人。 |

| 特別縁故者 | 亡くなった人に法廷相続人がいない場合に、申立てをして遺産を受け取る権利を得た人。 被相続人と家計を同じくしていた人や、看護にあたっていた人など親密な関係にあった人がなることができます。 |

| 推定相続人 | 相続が開始されたときに、相続人になる可能性が高い人のこと。 特別な理由がなければ、推定相続人がそのまま法定相続人となります。 |

| 代襲相続人 | 本来の相続人の子など。相続人となるべき人が死亡・相続権を失っているといった場合に、その子どもが代わりに代襲相続人となる場合があります。 |

●相続税の申告が必要か確認

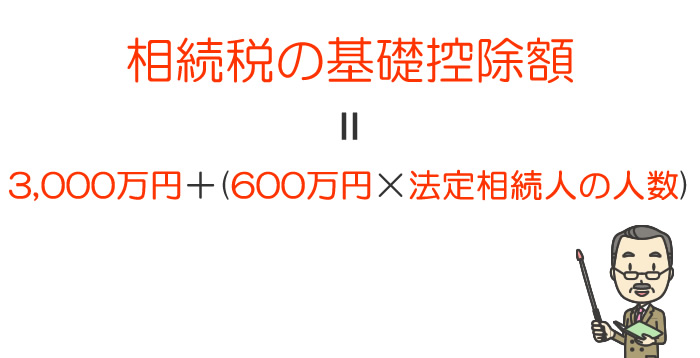

残された財産の一定金額までは、「相続税の基礎控除」が適用されるため相続税がかかりません。

それ以上資産がある場合は、相続税の申告の手続きが必要となります。

相続税の申告書は「相続発生を知った日の翌日から10か月以内」に提出が必要であるため、早急に申告が必要か確認しましょう。

例えば法定相続人が3人の場合「3,000万円+(600万円×3人)」で算出される4,800万円が相続税の基礎控除額となり、これを超えなければ、相続税の申告は不要です。

1-2.STEP②不動産相続のカギ「必要書類の収集」を行う

遺言書の有無や相続税申告手続きの有無を調べたら、必要書類を収集しましょう。

書類収集には手間がかかるため、行政書士の事務所など専門家に依頼するのもひとつの方法です。

<相続登記申請手続きに必要な書類>

| 登記申請書 | 登記の目的・原因・権利者・義務者・添付情報などをはじめとする情報を記載した書類。 A4の紙にパソコンや手書きで作成します。 様式や記載例などは法務局の公式Webサイトで確認できます。 |

| 相続関係説明図 | 亡くなった人と相続人の関係を示す書類。相続関係説明図を提出することで、提出した戸籍謄本が手続き後に返却してもらえます。 |

| 相続人全員の戸籍謄本 | 被相続人の死亡日以降のものを準備します。 本籍地の市区町村役場で取得できます。 遠方の場合は郵送を利用しましょう。 |

| 相続人全員の印鑑証明書 | 発行から3ヶ月以内のものが使えます。 市区町村役場で取得します。 |

| 被相続人の戸籍謄本 | 出生時から死亡時まで一連の全ての戸籍謄本が必要です。 他に相続人がいないかどうかを判断するのに使います。 |

| 被相続人の住民票の除票 | 本籍の記載のあるものを市区町村役場で取得します。 |

| 遺産分割協議書 | 遺産分割協議を行ったら、相続人全員が合意した内容がわかるように遺産分割協議書を作成します。 法定相続分で分けない場合に必要となります。相続人自身でも作成できますが、司法書士に頼むと確実です。 |

| 不動産の登記事項証明書(登記簿謄本) | 相続する不動産を特定するために必要となります。 法務局で取得しましょう。 |

| 不動産を相続する相続人の住民票 | 不動産を相続する人は、相続登記の申請で住民票を添付する必要があります。 住んでいる市区町村役場で取得します。 |

| 不動産の固定資産評価証明書 | 相続登記の際の登録免許税を計算するのに必要です。 相続人なら不動産の所在地の市区町村役場で取得できます。毎年4月1日以降に出る最新のものを取っておきましょう。 |

不動産の相続税を計算するためには、正確な不動産の評価額を割り出す必要があります。

家屋の場合は固定資産税評価額がそのまま評価額となります。

土地は、路線価を元に算出したり、固定資産評価額に一定の倍率を乗じて評価額を算出したりします。

評価方法にはさまざまな減額の特例もあり、相続税の計算方法は難しいため、知識のある司法書士・税理士等の専門家に相談すると確実です。

1-3.STEP③相続される遺産を「遺産分割協議」で話し合う

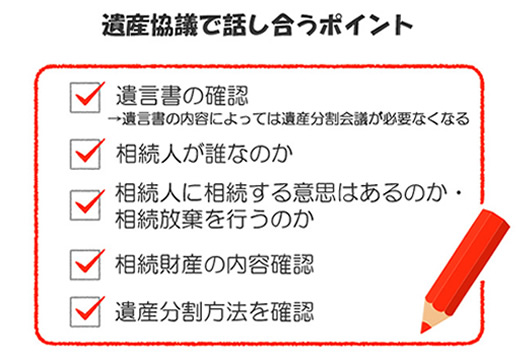

「遺産分割協議」とは、相続人全員で遺産の分け方を話し合うことです。

話し合いがまとまったら、「遺産分割協議書」に内容をまとめます。

遺言書がある場合は、原則として遺言書のとおりに遺産を分けるため、遺産分割協議は必要ありません。

<遺産分割協議書作成の目的>

- 相続人全員が合意した内容を書類として明確に示すこと

- 合意内容を記録しておくことで、後からのトラブルを防ぐこと

- 不動産などの名義変更手続きや、相続税の申告の際に提出が必要となる

遺産分割協議によって不動産を分ける方法は3つあります。ただし、遺産分割協議の内容や方法は自由に決めることができるため、相続人同士で柔軟に対応することが大切です。

<不動産の分割方法>

| 現物分割 | 不動産をそのまま相続する方法です。 公平な分割は難しいですが、余計な代償金支払いが発生しないというメリットがあります。 不動産の評価も必要ないため、手続きは所有権移転登記のみと簡単です。 |

| 代償分割 | 不動産を特定の相続人が単独名義として相続し、他の相続人に対しては代償金を支払う方法です。 公平に分割できますが、代償金を支払うお金が必要となります。 |

| 換価分割 | 不動産を売却し、その売却代金を相続人で分割する方法です。 まず相続人全員への相続登記を行い、その後、不動産の買い主に所有権移転登記を行います。 |

遺産分割協議を行わない場合、相続人全員で不動産を共有する「共有登記」という方法をとることとなります。

共有名義状態だと不動産の管理やリフォーム、賃貸などを行う際に、共有持分権者の過半数の許可が必要です。固定資産税の支払義務も所有名義人全員に生じます。

また、共有状態で長年放置してしまうと、相続人が死亡して共有持分について更に相続が発生してしまいます。

これを繰り返すと権利が複雑化してしまうため、なるべく遺産分割協議を行って、きちんと分割について話し合うのがおすすめです。

1-4.STEP④「相続登記の申請」して相続を完了させる

遺産分割協議がまとまり必要書類がそろったら、相続登記申請を行います。相続登記申請方法には「法務局の窓口で申請」「郵送で申請」「オンライン申請」の3種類があります。

完了時は以下の書類を受け取ることとなるため、しっかり保管しておきましょう。

<登記完了時に受け取る書類>

- 登記識別情報通知書:不動産、申請人ごとに1通ずつ

- 登記完了証:登記の完了を証明する書類

- 原本還付書類一式:申請時に提出した戸籍謄本などの原本

●法務局の窓口で申請する方法

法務局へ直接書類を持っていくと、その場で書類を確認してもらえます。

不備が見つかったらその場で直すことも可能です。

- ①開庁時間内に管轄の法務局の「不動産登記係」で申請書類を提出

- ②提出後7〜10日で登記手続き完了

- ③登記完了予定日に再度法務局へ行き、登記完了書類を受け取る

| 申請時に窓口へ持参するもの |

|

| 登記完了時に窓口へ持参するもの |

|

●郵送で申請する方法

法務局に郵送して申請することも可能です。書類に不備があった場合のやりとりが面倒となる点がデメリットですが、申請者全員の捨印を押しておくことでスムーズな対応が可能です。

- ①書類一式を封筒に入れ「不動産登記申請書在中」と記載して「書留郵便」で送る

- ②申請から2週間程度で登記完了

- ③法務局で完了書類を受け取るか、郵送で送ってもらう

| 郵送で返却してもらう場合に申請書類に同封するもの |

|

郵送で完了書類を送ってもらう場合、申請書類にその旨の記入が必要です。

登記識別情報を記載した書面を郵送で交付してもらう場合は、「本人限定受取郵便等」で送ってもらうことになるため、「書留料金+100円」の郵券も同封します。

●オンライン申請する方法

インターネットを通じて、自宅や職場などから申請することもできます。

オンライン申請の受付時間は、月〜金曜日の8:30〜21:00です。国民の祝日・休日・年末年始(12/29〜1/3)は受け付けていないため注意しましょう。

- ①「登記・供託オンライン申請システム」のホームページから「申請用総合ソフト」をダウンロード

- ②「申請用総合ソフト」で申請情報を作成

- ③申請情報・必要な添付情報を「登記・供託オンライン申請システム」に送信

- ④登録免許税を電子納付、現金納付、印紙納付のいずれかで納付

登記が完了すると、登記情報や各種電子証明書などがオンライン上でダウンロードできるようになります。

2.不動産の相続で把握しておきたい相続税以外の費用一覧

不動産を相続すると、相続税以外にもさまざまな費用がかかります。

そのため、相続時や相続後にかかる可能性のある費用について把握し、準備しておきましょう。

相続人の中で誰が具体的手続きを行うのかについても決めておく必要があります。

2-1.【相続時】相続登記に必要な費用

相続登記時には、手数料や税金などの費用がかかります。登記費用には、必ずかかる費用と必要に応じてかかる費用があり、市区町村役場によっても費用が異なることがあります。

<必ずかかる費用>

| 登録免許税 |

|

| 固定資産税評価証明書の交付手数料 |

|

| 戸籍謄本の交付手数料 |

|

<必要に応じてかかる費用>

| 登記事項証明書の交付手数料 | 登記の内容を確認する場合に必要です。

|

| 印鑑証明 | 遺産分割協議書がある場合に必要です。

|

| その他交付手数料 |

|

2-2.【相続時】専門家に登記を依頼する際の代行費用

相続登記を税理士・弁護士・司法書士などの専門家に代行してもらう場合、その代行費用も考えておく必要があります。

専門家の手を借りずに個人でも登記申請できますが、登録登記の法律や仕組みはかなり複雑なため、時間も手間もかなりかかります。最初の相談は無料〜定額でやっている専門家も多いので、一度相談してみてみましょう。

依頼時には、税理士・弁護士・司法書士とどの専門家に頼めば良いのか迷うかもしれません。

しかし、それぞれに得意とする分野や仕事内容があるため、状況や依頼内容によって選ぶようにしましょう。

●税理士

税理士には、税金にかかわる業務を依頼することができます。

具体的には、相続財産の評価や相続税の申告などです。

税理士ごとに報酬の算出方法は代わりますが、「相続財産額の何%」などと設定されています。

- 相場:相続財産額の0.5〜1%程度

- 別途:所有している不動産の数や財産額によって段階的に加算する場合もある

●弁護士

弁護士は法律の専門家なため、遺産分割協議の代理や相続放棄など、相続問題の解決を依頼することができます。

依頼内容によって金額は異なりますが、「相談料+着手金+成功報酬」という形がとられることが多いです。

- 相談料:30分5,000円程度。初回相談は無料の事務所も多い

- 着手金:20万円〜200万円以上と幅がある

- 成功報酬:「回収金額の何%」といった額が設定される

●司法書士

司法書士は、不動産の登記にかかわる専門家です。不動産の名義変更申請や戸籍謄本などの書類取得といった業務を依頼することができます。

なかには相続手続き一切を受けている事務所もあります。

- 相場:7万円~10万円程度

- 別途:交通費などの実費や日当など

2-3.【相続後】相続した場合に発生する可能性がある費用

不動産を相続すると、税金や維持費がかかります。

継続してかかる費用も多いため、相続後に発生する可能性のある費用については、あらかじめ頭に入れておきましょう。

特に不動産を相続することがすでに決まっている方は要確認です。

| 不動産取得税 | 相続での取得では原則かかりませんが、遺言書で相続人以外が不動産を取得するとかかります。 不動産の所有権の取得時に一度だけかかる税金です。 固定資産税評価額×税率が税額となります。

|

| 固定資産税 | 所有している不動産に毎年かかる税金です。 1/1時点の所有者に1年分の固定資産税が課税されるため、相続した翌年から毎年かかります。 固定資産税評価額を課税標準として計算し、課税標準×税率が税額となります。 標準税率は1.4%ですが、住宅用地や住宅用建物では軽減される制度もあります。 |

| 所得税 | <相続した不動産を売る場合> 「譲渡所得」として所得税が課税されます。 売却した不動産の保有期間によって税率が異なり、「譲渡所得税=譲渡所得×税率」で算出されます。

|

| <賃貸物件を相続した場合> 毎年発生する家賃収入や駐車場収入などの不動産所得に対し、所得税が課税されます。 |

|

| 維持管理費 | 不動産を相続すると、管理者としてさまざまな維持管理費用がかかります。

|

3.被相続人が亡くなった後でも可能な相続税を抑える方法

相続税は非常に税率が高い税金のひとつです。何も対策せずに支払うと損をしてしまうこともあるため、節税対策を積極的に講じることをおすすめします。

被相続人が亡くなった後は、相続税対策ができないと勘違いしている方も多いものです。

しかし、被相続人が死亡していても、節税する方法はいくつもあります。

最後に、代表的な方法を5つご紹介します。

3-1.減額原因を見つけ土地の評価額を減らす

被相続人の死亡後にできる相続税対策として、土地の減額要因を見つけて土地の評価額を下げることで相続税を減らす方法があります。

土地の評価は「路線価方式」か「倍率方式」のいずれかで行います。

| 路線価方式 | 路線価とは、土地が接している道路1㎡当たりの金額。「路線価×土地の面積」で評価額を計算します。 道路からの奥行きが長い場合・間口が狭い場合・土地の形がいびつな場合・公道に接していない場合・土地の一部が斜面になっている場合などに減額できます。 |

| 倍率方式 | 路線価が設定されていない場合に採用する、固定資産税評価額をもとにして土地を評価する方式です。 固定資産税評価額は減額要因がすでに入っているため、減額の期待値は低いのですが、専門の税理士に相談することで減額できることもあります。 |

自分で評価額を計算すると減額要因を反映できずに高い価格となってしまうことがあるため、土地の評価の経験が豊富な税理士に頼むのがおすすめです。

3-2.配偶者に対する相続税額軽減の特例を利用する

相続税には配偶者控除があり、配偶者が相続する場合には税額の軽減措置を受けられる特例があります。まず、配偶者が相続する場合の1億6千万円までの遺産に対しては、相続税がかかりません。1億6千万円を超える分については、法定相続分以下なら相続税はかかりません。

例えば、相続人が配偶者+子どもの場合の法定相続分は「2分の1」となるため、そこまでの額には相続税はかからないということとなります。

配偶者がより多くの遺産を相続することで、かなりの相続税対策になります。

しかし、これにも注意点があり、配偶者が亡くなったときの相続税が高くなってしまう可能性があります。専門家といっしょに長い目で見てシュミレーションすることが大切です。

3-3.被相続人の債務・葬儀費用を計上し控除を受ける

相続人や受遺者が負担した被相続人の葬儀費用は、相続財産から差し引くことができます。

以下のような費用が、葬儀費用として認められています。

- 火葬や埋葬、納骨にかかった費用

- 火葬や埋葬、納骨にかかった費用

- お通夜などの葬式前後にかかった費用

- 葬式でお寺などに支払ったお礼の費用

- 死体の捜索、死体や遺骨の運搬にかかった費用

ただし、香典返し・墓地購入・法事の費用は葬式費用として計上することができません。

葬儀費用は領収書やレシートがなくても、税額控除が可能です。

控えを紛失した場合は、日付・対象者・名目など支払のメモを記録しておきましょう。

3-4.小規模宅地等の特例を利用する

相続した土地が自宅や事業に使っていた場合には、小規模宅地等の特例を使って評価額を最大80%まで減額することができます。

| 区分 | 要件 | 面積の限度 | 減額率 |

|---|---|---|---|

| 被相続人が賃貸業以外の事業用に使っていた宅地 | 特定事業用宅地等 | 400㎡ | 80% |

| 被相続人の賃貸事業用に使っていた宅地 | 特定同族会社事業用宅地等 | 400㎡ | 80% |

| 貸付事業用宅地等 | 200㎡ | 50% | |

| 被相続人の居住の用に供されていた宅地等 | 特定居住用宅地等 | 330㎡ | 80% |

出典:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm

小規模宅地等の特例は、平成30年に適用要件が見直されました。適用される条件が厳しくなり複雑化したため、疑問がある場合は税理士に相談しましょう。

3-5.専門家に最適な土地評価・税金計算を依頼する

相続人の死亡後に使える節税方法に特に詳しい士業は「税理士」ですが、どの税理士でも的確に対応できるわけではありません。

最低限の処理だけをしてくれる税理士ではなく、節税のノウハウを持っていて、最適な計算をしてくれる税理士に仕事を依頼することが大切です。

事務所の実績や口コミを確認するようにしましょう。

相続に関する手続きや不動産の評価は、素人では適切な手順や基準を採用できないほど複雑なものが多く、理解するだけでも時間がかかります。

被相続人が亡くなりバタつくなか、少しでも負担・相続税を減らすために専門家へ依頼がおすすめです。

まとめ

土地建物の相続の手続きを行うとき、制度についてあらかじめ知っておくことで税金の払いすぎを防ぐことができます。

費用や各種申請方法について頭に入れた上で、不動産の相続手続きを行いましょう。可能であれば専門家に相談するのがおすすめです。特に相続税については、ノウハウのある専門家に相談することで、思った以上に支払う税金が軽減されるかもしれません。

相続登記は、正しい流れと費用の理解、そして節税対策を押さえることで、スムーズかつ安心して進められます。

まずは、この記事で紹介した手順やポイントを確認した上で、複数の専門サービスを比較してみましょう。無料で一括資料請求ができる「イエカレ」を利用すれば、自分に合ったサービスが簡単に見つかり、後悔のない選択につながります。

【初回公開日2019年4月4日】

この記事について

(記事企画/監修)イエカレ編集部

【イエカレ】は、不動産コラムを通じた最新の不動産情報の発信や、無料一括資料請求や家賃査定サービスの提供をしています。

Copyright (C) Iekare Corporated by EQS ,Inc. All Rights Reserved.

- カテゴリ:

- リロケーションと税金

リロケーションと税金の関連記事

- 空き家の不動産価値を徹底解剖!評価基準から査定方法、固定資産税まで解説 公開

- 家賃収入の“税金と損益通算”を速攻マスター|手取りを増やす節税戦略 公開

- 自宅を賃貸に出す時の税金と経費|確定申告・節税対策まで解説 公開

- 家賃収入の“税金と費用”徹底ガイド|手元に残すための節税と収益確保のコツ 公開

- 相続登記の流れと費用|専門家が教える節税対策ガイド 公開