- アパート経営・土地活用情報の一括比較情報サイト【イエカレ】

- 土地活用・賃貸経営

- 賃貸経営の基礎知識

- 【イエカレ】不動産投資の節税についての真相|節税に関わる経費について解説

【イエカレ】不動産投資の節税についての真相|節税に関わる経費について解説

この記事を読むのにかかる時間:10分

目次

1.アパート経営における「経費」とは?

一般的な事業に対する「経費(経常費用)」とは、”経営を行う上で必要な費用”のことです。

ただ、アパート経営における経費とは、一般的に知られている経費とは対象科目が一部異なり、「不動産投資として確定申告で計上できる費用」のことを指します。

一般的な経費と異なる理由は、”個人の所得”が発生形態によって10種類に分けられており、計上できる経費科目や内容も種類によってそれぞれ異なるためです。

例えば、「給与所得」は給与・賞与の形で受け取る所得です。そのため、転勤に伴う転居費や資格取得費、研修費などを経費として計上することができます。

また、「事業所得」は工業・農業・漁業・自由業などの事業から生じた所得を指します。交通費・事務所費・接待費など、経費計上の対象となるさまざまな勘定科目が存在します。

そして、不動産業で得られる「不動産所得」は、土地や不動産などの貸付で得られた所得を指します。不動産所得においては、「不動産所得の経費科目」が細かく決められています。

1-1.経費のポイントは「事業にとっての必要性」

不動産所得の経費計上を考える上で、ポイントになるのが「直接的に不動産事業に必要な支出かどうか」という点です。

不動産事業での経費では、一般的な事業で対象になる勘定科目に比べて"事業と直接的な関係がある"という事実関係が強く求められるため、注意が必要です。

経費の計上を行う「確定申告」では、所得の種類により記入すべき申請用紙が異なります。このことからも、事業と経費に強い関係性が必要であることがわかります。

1-2.不動産所得の必要経費として申告できる勘定科目

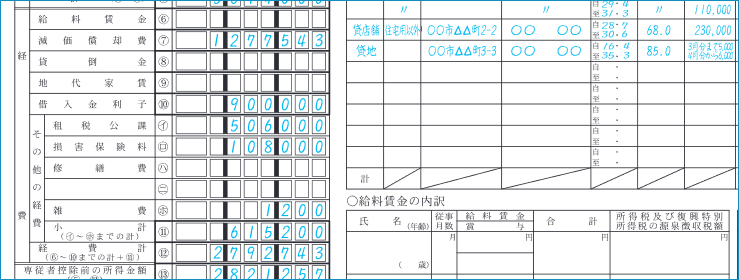

それでは実際に、「収支内訳書(不動産所得用)」の経費科目として記載されている項目について見ていきましょう。

上の画像は、アパート経営者などの不動産事業者が使用する確定申告書「収支内訳書(不動産所得用)」(平成29年分)の経費欄です。それぞれの経費合計を計算し、総経費を申告します。

経費科目の中には、具体的にどのような支出が該当するのか、わかりにくい費用もあるはずです。また、記載されている経費の他にも、経費として計上できる費用が存在します。

不動産事業での経費計上が可能な科目について、具体的にどのような支出が該当するのかをわかりやすくまとめたものが、以下の表となります。

| 経費計上可能な科目 | 概要 |

|---|---|

| 給料賃金 | 賃貸物件に関わる仕事に従事する使用人を雇った場合の給料 |

| 貸倒金 | 貸倒損失とも呼ばれる、借主による家賃の滞納・未納額(損失額) |

| 地代家賃 | 賃貸経営を借地で行う場合に支払う賃料 |

| 借入金利子 | 賃貸経営を行うためにローンを組んだ場合の借入金利息 |

| 租税公課 | 固定資産税・都市計画税・事業税などの税金・公課 |

| 損害保険料 | 火災保険や地震保険などの損害保険をかけている場合の保険料 |

| 修繕費 | 建物や設備、内装などの修理代金、入居者入れ替え時のフローリング張替え費など |

| 管理費(管理委託費) | 賃貸管理会社に建物や入居者の管理業務を委託している場合の管理費・修繕積立金など |

| 交通費 | 不動産事業に関するセミナーや物件を見に行くためなど事業に関係のある交通費 |

| 車両費 | 物件の見回りなどに使う車両のガソリン代や税金などの支出 |

| 広告宣伝費 | 入居者を募集する物件の宣伝・広告費 |

| 新聞図書費 | 不動産経営に関する新聞の購読費や書籍の購入費 |

| 消耗品費 | ボールペンやプリンターのインク、紙などの消耗品 |

| 青色事業専従者給与 | 青色申告者が、事業に従事している・関わっている配偶者などの家族に対して支払う報酬(福利厚生費) |

| ローン保証料 | アパートローンの申し込み時にローン保証会社へ支払う保証料(一括もしくは月払い) |

| 外注費 | 税理士や弁護士への相談・依頼や、入居者募集・契約委託等を行う不動産会社への外注費 |

| 水道光熱費 | 事務所や賃貸部分の水道・ガス・電気料金 |

| 通信費 | 仕事で使用する電話代、スマートフォンやインターネット料などの通信料金 |

| 雑費 | 振込手数料や組合の年会費など他の科目に当てはまらない事業に関わる支出 |

前述した通り、どの科目も不動産事業を行う上で直接関係している費用となっています。

確定申告の準備は時間がかかるため、経費に該当する費用だけでも先に把握しておくことで、スムーズに税金の申告を行うことができるでしょう。

2.アパート経営で注意すべき必要経費

アパート経営では、開業初年度の必要経費や、毎年少しずつ経費として申告する必要がある費用(減価償却費)など、特に注意が必要な経費科目が存在します。

さらに、交際費は個人事業者と法人で認められている経費の範囲が異なります。

ここでは、確定申告を行う際に気を付けなければならない費用について説明していきます。

2-1.開業初年度の必要経費

| 経費計上可能な科目 | 概要 |

|---|---|

| 不動産取得税 | 不動産を購入した際にかかる税金 |

| 登記費用 | 司法書士への依頼料や登記手数料 登録免許税など登記に必要な費用 |

| 印紙税 | 契約書や領収書など経済取引に関わる文書に対してかかる流通税 |

| 立退料(建て替え時) | 中古物件購入時、現存の建物の建て替えを行うため、入居者に対して支払う立退料 |

| 解体費(建て替え時) | 中古物件購入時、現存物件の取り壊しにかかる解体費 |

| 建築・改修費 | アパートやマンションなどを新築するための建築費 リノベーションが必要な中古物件を購入した場合の改修費 |

不動産事業の初年度は、初期費用が多額になりやすく家賃収入も十分でないため、正確な経費計上が大切になります。

計算ミスや申告忘れが原因で、無駄な税金の支払金額が増えてしまうことのないよう、それぞれの費用に関する書類は必ず控えておくことをおすすめします。

2-2.確定申告で「減価償却」すべき費用

収支内訳書(不動産所得用)の減価償却費については、確定申告を行うにあたって特に注意が必要です。

「減価償却費」は普段の生活で耳慣れない言葉ではありますが、不動産事業の経費計上ではとても重要な科目となります。

■「減価償却」とは

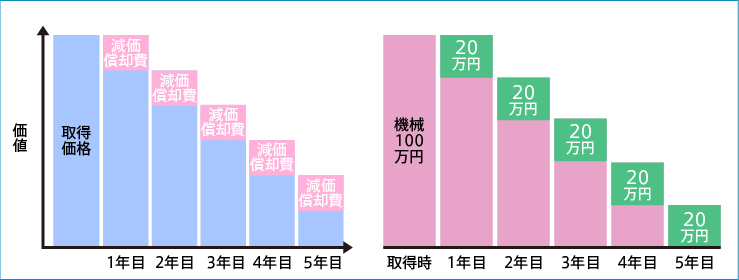

「減価償却」とは、時間の経過により「価値が減少する資産」に対して、一括で支払った費用を「耐用年数」に応じて減少した価値として費用化し、経費として計上できる手続きのことです。

「価値が減少する資産」とは、建物の使用や時間の経過によって消耗する「減価償却資産」のことを指します。

事業を行う上で必要な、設備や機械・車両のような”固定資産”や、形として存在しない商標権や特許権・ソフトウエアなどの”無形固定資産”が該当します。

そのうち、金額が10万円以上の資産が減価償却の対象となります。

「耐用年数」とは、資産を使うことができる「寿命」のことを指します。しかし、単純に使用に耐えられる年数ではなく、国が定めた資産が利用に耐えられる年数が採用されています。

■「減価償却費」とは

「減価償却費」とは、減価償却することによって発生する費用のことを指します。

耐用年数の間は、下の画像のように減価償却費が発生します。

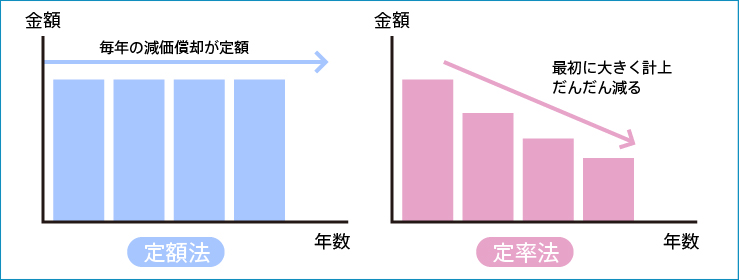

「減価償却費」の計算方法はいくつかありますが、基本的には「定額法」と「定率法」が適用されています。個人事業者は定額法、法人では定率法での算出が一般的です。

ただ、減価償却方法の届け出を行うことで、定額法と定率法のどちらかを自身で選択することが可能となります。

計算方法を選択する際の注意点として、定率法の対象ではない費用が存在しているということを留置しておく必要があります。予め、それぞれの計算方法の対象となる科目を確認しておきましょう。

| 定額法 | 定率法 | |

|---|---|---|

| 特徴 | 償却費の額が原則として毎年同額となる | 償却費の額は初めの年ほど多く、年とともに減少する。ただし、定率法の償却額が「償却保証額」に満たなくなった年分後は、毎年同額となる。 |

| 計算方法 | 取得価格×定額法の償却率 | 未償却残高×定率法の償却率(以下「調整前償却額」という。)ただし、上記の金額が償却保証額に満たなくなった年分後は次の算式による。改定取得価格×改定償却率 |

国税庁 No.2106 定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2106.htm

2-3.認められる交際費の範囲

個人事業者の交際費は、事業と関係がある費用に対して、基本的に全額が費用として認められています。得意先や仕入れ先の接待など、収入に直接結びつく費用が原則です。

一方で、交際費は税務署から指摘を受けやすい経費でもあります。特に不動産所得に関しては、事業所得よりも事業との厳格な関係性が注視されます。

不動産事業の交際費は、収入に対して交際費が大きい場合に疑われる可能性が高く、交際費として申告しても、経費と認められないケースもあります。

法人では、基本的に交際費が税法上経費として認められていないものの、一人あたり5,000円までの接待費であれば全額経費として認められます。

ただし、5,000円以上の場合は一部しか経費として認められません。

また、中小企業の場合は金額が800万円までという制限があり、この金額内であれば税法上の経費として交際費が認められています。

法人の場合は、個人事業者のケースほど厳格な事業との関係性は注視されません。もちろん事業と関係性があることは大原則ですが、法人活動は基本的に業務に関係があるという考えがあるため、領収書があれば多くの場合で交際費と認められる傾向にあります。

3.不動産所得に経費計上できない支出

続いては、不動産所得で経費として計上できない費用をご紹介します。

経費計上できない支出に関する基本的な考え方として、「事業者個人の支出」は全て対象外となります。

不動産所得に関して、税務署は「不労所得」として捉えています。働かずに得られた所得とみなされる不動産所得は、事業所得よりも経費の面で厳しく扱われています。

そのため、事業所得では大目に見られている経費科目でも、厳しく指摘される可能性があります。

申告漏れや不正な申告で脱税と疑われないよう、不動産事業では正確に経費を計上することが重要です。

3-1.勘違いしがちな経費計上できない支出例

実際には経費と認められませんが、多くの賃貸オーナーが「経費に含まれる」と勘違いしてしまう費用があります。

ここからは、不動産投資において経費計上ができると勘違いしがちな「計上できない費用例」を紹介します。

■借入金(ローン)の元本

前述したように、ローンの利息やローンに対する保証料は必要経費に含まれます。

しかし、ローンの元本は経費に含まれません。

そのため、経費計上を行う場合は利息のみを申告する必要があります。

■租税公課の対象となる税金・公課

租税公課とは、「税金」と公共団体への交付金などの公的な課金「公課」のうち、不動産事業に関係のある費用です。

不動産業との関連性が低い租税あるいは公課は、「租税公課」として経費計上できません。

| 経費として認められない | 経費として認められる |

|---|---|

| ・法人税 ・都道府県民税 ・市町村税 ・所得税加算金 ・延滞税や延滞金 etc… |

・固定資産税 ・登録免許税 ・印紙税 ・不動産取得税 ・都市計画税 etc… |

| ⇒個人の税金・公課ではないことがポイント | |

3-2.個人事業者が経費計上できない経費

通信費や車両費、交通費など、プライベートでも使用する可能性がある費用は、すべてを経費として計上できるわけではありません。

私生活で使う費用を経費として計上した場合、税務署から指摘を受ける可能性があります。

プライベートでも使用する費用項目については、仕事で使用した割合を計算し、その金額のみを経費として申告しましょう。

個人事業者が特に経費計上の際に気をつけなければならない費用は、以下の通りです。

・車両費

・通信費

・交通費

・水道光熱費

・建て替え解体費

業務内で使用する費用に関しては経費として計上することができますが、個人事業者は自宅が事務所、車両はプライベートと兼用している場合もあります。

その場合、報告した通信費や水道光熱費などが”プライベートでの使用が大きい”と捉えられる可能性があり、場合によっては数%しか認められないケースもあります。

個人と法人では認められる経費の範囲が違うため、それぞれどこまで認められるのかをしっかりと確認しておくことが大切です。

そのため、具体的な経費対象となる費用項目に関しては、税理士などの専門家に相談することをおすすめします。

経費計上だけをみると、法人の方が個人事業者よりも優位に経営できているように見えるかもしれません。しかし、個人事業者・法人ではそれぞれ違うポイントで制約があります。

法人化を目指している場合は、経費計上が可能な範囲だけではなく、税法や適用される法律の違いなども確認しておきましょう。

4.本当にアパート経営は節税になるのか

不動産事業に関する経費の詳細について理解を深めた後、最も気になる点は、

「不動産投資が節税になるのは事実か」「一体何の税金に対して節税効果があるのか」

という疑問に対する真相です。

ここからは、不動産投資の節税に関するさまざまな疑問を解決するために、節税と経費がどのように関係しているのかについて詳しく解説していきます。

4-1.節税は「赤字経営時」「収入が他にある場合」のみ

一部で言われているように、「不動産投資は節税になる」という内容は事実です。

しかし実際、不動産投資における節税は、「不動産事業が赤字である場合」と「収入が不動産事業以外にある場合」のみとなっています。

では、なぜ不動産投資では「赤字経営時」と「収入が他にある場合」に限り、節税ができるのでしょうか?

ここからは、それぞれの状況下で結果として節税となる理由・根拠について解説します。

4-2.「赤字経営時」に節税となる理由

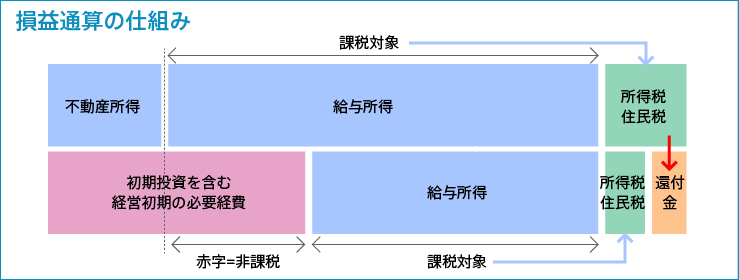

「不動産事業が赤字の時に節税となる」と言われる理由には、「損益通算」が関係しています。

アパート経営などの不動産投資では、多額の初期費用に対し、ローンを組んで経営を始める人がほとんどです。

不動産事業の開始時は家賃収入がない状態にもかかわらず、建設費や設備投資などの初期投資が大きく、管理費などの経営上発生する必要経費を足すと、家賃収入を上回りやすくなっています。

このように、不動産所得が十分に得られなかったり、初期投資額が大きく赤字経営となってしまっている時に利用できる制度が「損益通算」です。

不動産所得に赤字が出ている時に損益通算を行うと、不動産所得に不動産所得以外の所得を足した総額から赤字の金額をマイナスした金額が課税対象となります。

損益通算を行うことで課税対象の所得が減少し、給与所得に対する所得税・住民税が節税となります。そのため、赤字になりやすい初年度や収益が出るまでの間に効果的な節税手段と言えます。

4-3.「収入が他にある場合」に節税となる理由

「収入が不動産投資以外にある場合に節税になる」と言われる理由は、確定申告を行うことにより、還付金としてお金が戻ってくるためです。

経費計上によって、給与所得から計算された所得税の納税額よりも課税対象となる所得が減るため、支払うべき納税額も小さくなり、還付金が発生します。

住民税は所得税から計算されるため、所得税が下がれば住民税も下がります。

また、他に収入がない状態で不動産事業を始めた場合、大きな貯金がない限り、家賃収入が発生するまで初期費用などの必要経費を支払うことができません。

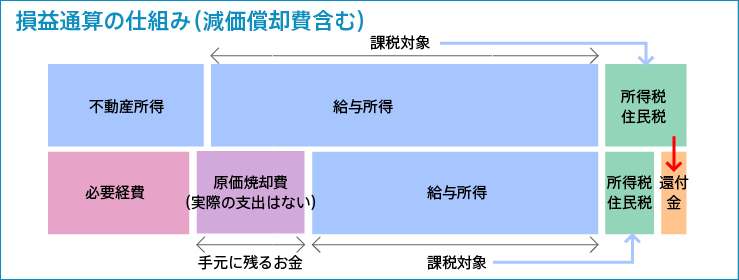

初期投資の経費がなくなった初年度以降は、減価償却費分の”実際には支出がない費用”を経費として計上することとなります。帳簿上、家賃の収益以外に手元に残るお金が生まれます。

この時、初期費用分の必要経費が減り、赤字は軽減しているはずです。そのため、金額は減少しますが、減価償却費を含めた必要経費は計上できるため、金額に応じて還付金を受け取ることが可能となります。

そして、手元に残ったお金はローンの返済に充てることが可能となるため、さらに経営が楽になります。そのため、不動産収入とは別に収入がある時の不動産投資が勧められているのです。

4-4.不動産投資は「節税」ではなく「成功」を目標とすべき

「収入が他にある場合」と「経営が赤字である場合」は、損益通算や減価償却などの制度を上手に利用することで、経営を楽にすることができます。

しかし、いつまでも事業が赤字という状態は、マイナスの収支が続くこととなるため、結果として個人の資産を減らしかねません。

不動産投資は、現在の給与所得に対する節税だけを目的とするのではなく、長期的な不動産運営で得る収益増加を目標に始めるべきでしょう。

5.アパート経営を成功させるためのポイント

最後に、なるべく早い段階での黒字化を目指すため、アパート経営を成功させるための重要なポイントとなる「物件の立地選び」「空室対策」「正確な経費申告」について紹介していきます。

5-1.物件の立地選び

アパート経営を始める上で、アパートの立地条件は最も重視すべきポイントです。多くの入居希望者が、「好立地」を入居の条件にしているためです。

物件の立地選びでは、”どのような人が”、”どのような環境がある物件に入居したい”と思っているのかをまず考えてみましょう。

駅やバス停が近いなど、交通の便が良いことを条件にする人もいれば、コンビニやスーパー、病院などに近ければ多少交通の便が悪くても問題ない、と判断する人もいます。

アクセス面のみが好立地の条件ではありません。公共交通機関の情報だけではなく、「生活を快適にできる場所であるか」をポイントに土地・物件を選ぶようにしましょう。

5-2.空室対策

アパート経営が失敗する大きな原因として、「空室問題」が挙げられます。

空室があるということは、家賃収入が得られないということです。空室期間が長引くほど損失額は大きくなり、結果として赤字経営が続いてしまいます。

そのため、不動産オーナーは安定した家賃収入を得るために、空き部屋が出ないよう積極的に空室対策を行う必要があります。

空室を埋めるためには、まず内見者を増やすことが重要です。そして、内見者を増やすためには「魅力的」だと思われるような物件のアピールポイントが必要となります。

魅力的な物件を作るためには、以下のポイントを参考にしましょう。

| ■賃貸物件ポータルサイトや仲介業者に募集依頼・掲載しているか | 物件探しでは、多くの人がインターネットを利用しているため、ネットからも物件情報が見られるようにしておきましょう。 また、不動産の仲介会社は物件とお客さんを結んでいます。仲介会社に自分の物件を勧めてもらえるよう、挨拶やお礼など普段からコミュニケーションを取っておきましょう。 |

|---|---|

| ■室内だけでなく共用部も清潔に保たれているか | エントランスや駐輪場、ゴミ置き場など、共用部が清潔であるかどうかは、内見時の成約率を上げるための重要なポイントとなります。 室内の清掃確認とあわせて日頃からチェックしておくことで、急な内見案内でもすぐに対応できます。 |

| ■女性が多い・若者が多いなどの地域の特徴をしっかり把握して設備に反映しているか | 防犯カメラやモニターインターホンは”女性”に、無料インターネットは”若者~中年層”に人気があります。 どのような人が好む地域なのかを把握し、入居者ニーズに適した設備の導入が効果的です。 |

| ■家賃や敷金礼金の条件などが地域の家賃相場と合致しているか | 地域性を把握する上で、競合物件の家賃相場も調べておきましょう。同じような部屋でも、家賃が格段に高ければ入居する確率は低くなります。 また、敷金礼金0円や共益費・管理費が安いなど競合物件との差別化を図ることで、成約の確率が上がります。 |

| ■立地に対する不安を解決できる情報を提供できているか | 前項で挙げた立地は物件が選ばれる大きなポイントとなりますが、あまり交通の便が良くないなど立地に問題がある場合は、周辺の建物の魅力や、治安などその他の魅力をしっかり伝え、不安をできるだけなくしてあげましょう。 |

土地・物件により行うべき対策方法はそれぞれ異なりますが、管理会社や仲介業者に任せっきりでは、スムーズに空室を埋めることが難しいケースもあります。

物件を所有しているオーナー自身が、普段から空室を減らすための努力をすることが大切です。

5-3.正確な経費申告

正確な経費申告を行うことで、税金の払いすぎを防ぐことが可能です。

不動産事業の経費は厳しく定められている分、決められた範囲で申告できる経費を全て計上することで、最大限課税対象となる所得額を減らすことができます。

小さな経費でも、長期的にみると大きな金額になります。さらに、不動産事業は長期的な視点で安定した黒字経営を行うことで、老後の大きな資産にもなり得ます。

一定の条件下での節税効果はありますが、不動産投資を始める際のローンを数十年返済することを考え、不動産投資については慎重に考える必要があります。

節税は「不動産事業を成功させるための方法」として捉え、不動産事業を始めたらまずは黒字化させることを目標に、収益増加を目指しましょう。

まとめ

相続税対策や資産運用など、アパート経営を始める理由は人によりさまざまですが、今回は「不動産事業運営による節税」に興味がある方向けに、不動産投資で計上できる経費や、節税の仕組みについて解説しました。

アパート経営で得られる不動産所得は、事業に関係する費用のみ経費計上することができます。そのため、不動産事業以外に収入がある場合や、事業開始時であれば節税できることは事実ですが、節税の継続性は見込めません。

しかし、不動産物件は不労所得を生む大きな資産となります。

現在得ている収入に対する税金の払いすぎを防ぐためにアパート経営を始めるのではなく、アパート経営そのもので大きな収益を得ることを目標に、不動産経営を始めてみてはいかがでしょうか。

この記事について

(記事企画/監修)イエカレ編集部

- カテゴリ:

- 賃貸経営の基礎知識

賃貸経営の基礎知識の関連記事

- 賃貸経営の利回り完全ガイド:計算から平均・シミュレーションまで徹底解説 公開

- 太陽光発電の設置費用相場を徹底解説!後悔しない賢い選び方 公開

- 【土地活用】借地権設定で安定収入!リスクを抑えて資産を最大化する方法を徹底解説 公開

- 介護施設の一括借り上げは最適な土地活用か?メリット・デメリット・リスクを徹底解説 公開

- 太陽光発電の余剰電力売電ガイド:FIT後の最適な選択肢と賢い契約方法 公開

- 太陽光発電の固定価格買取制度(FIT)とは?FITの仕組みから卒FIT後の賢い選択肢まで徹底解説 公開

- 土地分割とは?リスクを分散して土地を最大限活用できる方法 公開

- 固定資産評価額とは?土地活用の第一歩となる基礎知識を徹底解説 公開

- 相続時精算課税制度を活用した土地贈与と賢い土地活用戦略 公開

- 高齢者施設を運営!オーナー向け土地活用の形態と収益化の秘訣 公開

- 太陽光発電の補助金制度とは?基礎知識から申請方法、活用術まで徹底解説 公開

- 高齢者施設の具体的な成功事例とリスク対策を徹底解説 公開

- 土地活用としての太陽光発電投資:投資回収期間と収益最大化の全貌 公開

- アパート経営の年収は?家賃収入だけで生活できるかシミュレーションしました 公開

- FIT制度とFIP制度の最も重要な違いとは?仕組みやメリット・デメリットを徹底解説 公開

- 遊休地で太陽光発電、投資回収期間は何年?費用・利回り・失敗しないポイントを徹底解説 公開

- 【プロが解説】賃貸経営は儲からない?「やめとけ」と言われる7つの理由と失敗回避の鉄則 公開

- 住宅用地特例とは?固定資産税が最大16になる制度をわかりやすく解説 公開

- 太陽光発電に適した土地とは?7つの診断ポイントと収支モデルで徹底解説 公開

- 郊外の土地活用!高齢者施設で安定収益と社会貢献を実現する 公開