- アパート経営・土地活用情報の一括比較情報サイト【イエカレ】

- 土地活用・賃貸経営

- 賃貸経営の基礎知識

- 【イエカレ】アパート経営の平均収入は?土地活用で失敗しないための基礎知識

【イエカレ】アパート経営の平均収入は?土地活用で失敗しないための基礎知識

この記事を読むのにかかる時間:8分

「アパート経営って、本当に儲かるの?」そう疑問に感じている方は少なくありません。確かに、家賃収入は安定した不労所得として注目されていますが、実際の手取りは経費や税金を差し引いた“純収入”がすべて。思ったより手元に残らない、という声もあります。

では、実際のオーナーはどれくらいの収入を得ているのか? そして、その収入を最大化するには何を意識すればいいのか?がわかります!平均的な賃貸オーナーの収入データに加えて、経費や税金の内訳、経営の工夫次第で収益を改善する方法まで。

どなたでもかんたん!専門会社から無料で入手!一括資料請求(無料)目次

1.賃貸経営の収入を算出する

賃貸経営の収入を算出する場合、部屋が何部屋あるか、毎月の家賃がいくらあるかによって変わってきます。

収入を確認することは、支出に対する利益割合「利回り」を計算するうえでも欠かせません。

1-1.賃貸の規模ごとによるおおよその平均収入は?

賃貸経営の平均収入は、当然ですが物件の部屋数や家賃によって異なりますし、ローンや管理費などの諸々の条件により手元に残る金額も変わってきます。

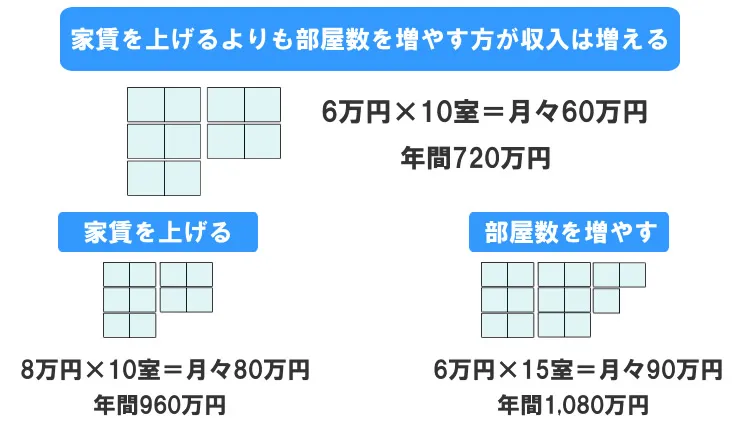

満室という前提で収入の例としまして、家賃が6万円で10室あるアパートでは、月々60万円、年間にすると720万円の家賃収入が入ります。 これが15室になると月々90万円で年間1,080万円の家賃収入です。

家賃が8万円になると、10室で月々80万円の年間960万円、15室では月々120万円で年間1,440万円もの収入が入ります。

これらの金額から、たった10室であっても年間にするとかなりまとまった収入を得られる事が分かります。また、家賃を上げるのではなく、部屋数を増やした場合の方が年間の家賃収入は大幅に上がる傾向がみられます。

ただ、アパートなどの賃貸経営は、入居者が支払う家賃が全て利益となる訳ではありません。

建設費のローンや管理費などの支払いがあるからです。そのため、毎月60万円の家賃収入があっても、例えばローンや管理費の支払いが月々30万円あったとすると、手元に残る純粋な利益は30万円、年間にすると360万円という事になります。

家賃収入=利益というように勘違いしないよう注意しましょう。

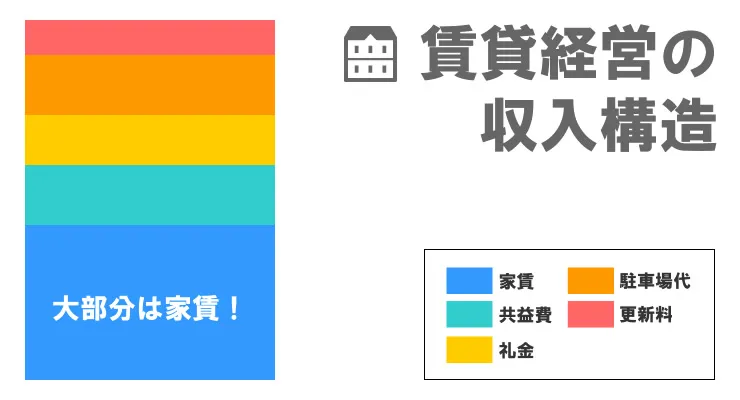

2.賃貸経営の収入構造を徹底解説

賃貸経営で得られる収入は家賃だけではありません。家賃以外に賃貸経営で得られる収入としては、

- 共益費

- 礼金

- 更新料

- 駐車場費

- 駐輪場費

が挙げられます。

2-1.家賃は収入の多くの割合を含める

賃貸経営における収入で、家賃は多くの割合を占めています。空室があった場合はそれだけ収入が減ってしまうため、家賃の金額は慎重に検討する事が大切です。

安くしすぎては利益が出なくなり、高すぎると空室が増えます。通常は立地や建物などの様々な条件を加味して算出されます。

2-2.共益費は維持するために必要な費用

共益費は、共有部分を管理、維持するために必要な費用です。エントランスや廊下、階段やエレベーター、外灯やゴミ置場などの共有部分が基本的に当てはまります。

これは、居住者が快適に暮らすため、最低限必要な設備となりますので、居住者が各自負担するよう金額が設定されています。

中には町会費や水道代に共益費が含まれているケースがあります。共益費の使い道の例としては、共有部分の清掃だったり、花壇の害虫駆除、エレベーターの点検作業などがあげられます。

2-3.礼金は金額の家賃1ヶ月分が一般的

礼金は、部屋を所有しているオーナーに対し、文字通りお礼の意味合いで支払われるお金です。初期費用にある「敷金」とは異なり、退去する際に返金される事はなく、金額は家賃1ヶ月分が一般的です。

最近では、礼金なしとしている賃貸物件が増えてきているだけでなく、敷金もかからないゼロゼロ物件が増えつつあります。

2-4.更新料は2年に1度が一般的

更新料は賃貸契約の更新時に入居者からオーナーへ支払われるものです。契約期間は内容によって異なるものの、一般的には2年が多く、中には1年で設定されている物件もあります。

入居者は同じ物件に住み続けたい場合、更新料を支払う必要があるのです。更新料は法律で義務付けられているものではないため、契約内容に含めていない物件もあります。更新料は家賃とは別で、家賃の1ヶ月〜2ヶ月分が相場です。

2-5.駐輪場や駐車場料金は家賃とは別料金で設定可能

土地の一部を駐輪場や駐車場スペースとして開けている場合、入居者に家賃とは別料金で貸し出す事ができます。土地の広さによって駐車できる台数に限りがありますが、土地を有効活用するのに良いです。

駐輪スペースの有無や駐車料金は賃貸経営の収益性にそれなりに関係してきますので、適切な料金設定が大切です。自転車や車の所有者が住みやすくなるため、空室のリスクが低下します。

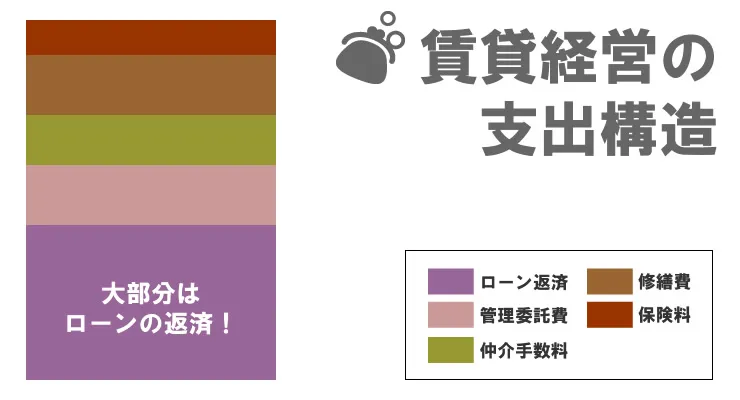

3.賃貸経営の支出について

賃貸経営で得た収入に対して、経営していくうえでは、必ず支出も発生します。

管理を委託していれば、管理委託料、賃貸経営のためにローンを組んでいれば、利子を含めたローンの返済などが発生します。

また、税金も支出として忘れてはいけません。具体的には固定資産税、都市計画税などがあげられます。これらの不動産所得上の支出を収入から差し引いた額が申告上の所得となり、申告上の所得に税率がかかり、税金が算出されます。

収入からキャッシュフロー上の支出を引いた現金収入から、申告上の所得と税率で算出された税金を差し引くと、オーナーの手元に残る本当の収入になります。

3-1.ローンの返済で手元に残る額が大きく変わる

賃貸経営は、土地や建物を購入した際に組んだローンを月々返済していきます。マイホームではなく投資収益を得る不動産投資という事になりますので、金利の安い住宅ローンではなく、不動産投資ローンで組まれるのが一般的です。

主に返済資源は毎月の家賃からで、金利は年1.5%から4.5%程度となっており、返済期間は建物の法定耐用年数がそのまま最長の返済期間になることが多く、そのため構造によって異なります。

木造22年、軽量鉄骨造19年または27年、S造34年、RC造47年、これがそれぞれ構造に対する法定耐用年数=最長の場合の返済期間です。

融資の契約時、返済期間や融資金額をいくらにしたかによって、毎月の返済額が変わり、オーナーにとっては手元に残る金額に大きく影響します。

3-2.管理委託料は家賃の3~5%ほど

賃貸経営は一般的に、物件の管理を管理会社に委託します。例えば入居者の募集や集金、共有スペースの管理やその他クレーム処理という事がありますが、オーナーにとってこれらの業務を全てこなすのは容易ではありません。

オーナー自身で行うことも可能ですが、募集を上手くかけられず空室が目立ったり、誤ったクレーム処理で入居者の不満が募ったりと、賃貸経営を上手く行えなくなる可能性があります。

管理会社にそれらの業務を委託してしまうことで、オーナーは物件の各種管理について対応する必要がなくなります。家賃収入のうち一定額を手数料として支払い、賃貸の管理業務を任せます。

この手数料は家賃の何パーセントかという形で算出され、相場は家賃の3~5%ほどです。また、管理会社によっては手数料の他に、更新事務手数料やシステム料などの料金科目が設定されている場合がありますので、あらかじめ確認しましょう。

3-3.仲介手数料は家賃の0.5〜1ヶ月分

仲介手数料は、入居者が物件を契約するまで、物件の紹介や各種手続きなどをしてくれた不動産会社もしくは仲介会社などに支払う手数料です。

仲介手数料はあくまで物件の契約が成立した場合に不動産会社へ支払うお金のため、契約に至らなければ支払うことのない言わば成功報酬です。

仲介手数料の金額は家賃によって決まり、家賃の0.5ヶ月分や1ヶ月分などが一般的ですが、中には広告料という名目で2ヶ月分や3ヶ月分に設定していることもあります。

オーナーからすると空室である期間が長引くのは、その分の賃貸収入が得られないため痛手です。さらにいえば自分で入居者を募集するのが難しく、手立ては不動産会社となるため、必要経費と考えるしかありません。

3-4.修繕費は退去後のクリーニングなども含まれる

修繕費は物件の老朽化した箇所の修理にかかる費用の事を指します。外面でいうと屋根や外壁などがあげられ、内部ではエアコンや給湯器など内装や設備に関するものが対象です。

物件の老朽化は避けられる事ではありませんので、定期的なメンテナンスが求められます。

この修繕費は不動産を所有するオーナーの支出となります。さらに、入居者が退去した後、室内の壁紙の交換であったり、水まわりのクリーニングであったりする費用もこの修繕費に含まれます。

3-5.保険料は費用がかかるが必ず必要な額

賃貸経営において、万が一物件に何かあった時のために保険に加入しておくことは欠かせないでしょう。

一般的なところをあげますと「火災保険」です。火災保険は任意の保険ではありますが、想定外のリスクに備えるという意味ではとても大切な保険です。ただ、中には保険料が高いという事で加入されない方もいるようです。

火災保険は建物と家財道具の補償を別々に考えられており、建物はオーナーの所有する物件、家財道具はお部屋にある家電製品などがあげられます。

火災保険に加入する際には家財道具も補償範囲に含めるのか決められます。ちなみに保険の名称は火災保険ではありますが、火災の他にも雷雨や水害、台風などの災害に対する補償がされます。

オーナーにとっては費用がかかるものではありますが、火災保険に加入している事自体が入居希望者へのアピールポイントになる事も多いです。

3-6.税理士や司法書への支払いなどが含まれる諸経費

賃貸経営では、ローンや修繕費、仲介手数料など明確な支出項目があるのに対して、細かい部分でかかってくる諸経費もあります。

例えば賃貸経営において税理士や司法書士に手続き等を依頼した時はその費用がかかります。

また、実際に支出が伴うわけではありませんが、減価償却費も支出の一つです。物件や様々な設備の購入費用は耐用年数で費用を分割し、その一定額の金額を減価償却費として計上できます。

4.賃貸経営における税金について

賃貸経営では、さまざまな税金が発生します。

税金は必ず支払わなければならないので、どのようなものが課税対象になるかを覚えておきましょう。

4-1.不動産取得税は不動産の購入・建築に対して発生

不動産取得税は、不動産の購入や建築に伴い発生する税金です。固定資産税や都市計画税などとは異なり、不動産取得税は物件を取得した際の一度のみです。

ちなみに、購入や贈与によって取得した際には不動産取得税は発生するものの、相続で取得する場合には発生しません。

不動産取得税にかかる税金は、住宅用や非住宅用に関わらず土地に対しては3%、建物に関しては住宅用の場合は3%発生し、非住宅用の場合は4%の税金がかかります。

賃貸物件の場合、「固定資産税評価額×4%」の計算で税額が算出されます。不動産を取得後、6ヶ月から1年半ほどの期間で納税通知書が届き、金融機関で納付します。納付期限は各都道府県で異なるため、確認しましょう。

4-2.登録免許税は不動産会社の登記に対して課税される

登録免許税とは、不動産屋会社などの登記に対して課税される税金で、不動産の場合、価格に税率を掛けて税額が算出されます。

不動産の登記は、土地や建物などの財産を守るために大切なもので、所在や面積、所有者の情報を登記簿に記載し、一般公開しているものです。

登記をしておく事で、もし物件は自分のものだと言う赤の他人が現れたとしても、登記をしておけば法的に所有者が自分である事を証明できるため、不動産登記はとても大切なものです。

4-3.印紙税は各文書に応じて金額が異なる

印紙税とは、不動産の売買契約書や建築請負契約書、そのほか金銭消費賃借契約書などの課税文書を作成した時に課税される税金です。各文書に記載されている金額に応じて収入印紙を貼り付ける必要があります。

例えば不動産売買契約書の場合、1万円未満は非課税、50万円以下は200円、100万円以下は500円の課税が発生します。

金銭消費賃借契約書の場合、1万円未満は非課税、10万円以下は200円、50万円以下は400円、100万円以下になると1,000円というように、印紙の種類や記載金額により、課税額が変わってきます。

4-4.固定資産税は有形償却資産に対して発生

固定資産税は、土地や建物などの有形償却資産を所有している場合に納付しなければならない税金です。

税金には大きく分けると国税と地方税の二種類がありますが、固定資産税は地方自治体に納付する地方税です。

基本的に、固定資産税は1月1日に時点で土地や建物を所有している人が、その年度の納税義務者です。3ヶ月分ずつの税金を4月・7月・12月・2月に納付します。

所得税や法人税ですと申告をする必要がありますが、固定資産税はその必要がありません。そのため、普通徴収で税金が徴収されます。

4-5.都市計画税は市街化区域かどうかによって納税の必要性が異なる

都市計画税は1月1日時点に、市街化区域内に土地や建物を所有しているが納付しなければならない地方税です。課税は固定資産税と一緒に行われるため、まとめて納付します。

都市計画税の用途は道路や上下水道の建設や整備など様々で、主に都市計画事業などに充てられます。

固定資産税とは市街化区域かどうかによって納税の必要性が異なります。都市計画税は市街化区域外である場合、納税の必要がありません。

ちなみに市街化区域とは、既に市街地が形成されていたり、今後10年以内に計画的に市街化を図れていたりする区域の事を指します。

4-6.所得税は所得に応じて税率が異なる

所得税は、年間の所得に対してかけられる税金です。所得税にかかる税率は、所得が多ければ多いほど負担が大きい累進税率となっています。

例えば所得が195万円以下の場合は税率5%なのに対して、仮に所得が4,000万円を超えると税率は45%となります。

ですが、例えば所得が4,000万円で税率が45%だからといって、1,800万円の税金がかかるという事ではありません。それぞれの税率を超えている金額に対して適用されるため、195万円までは5%、330万円までは10%というように税率ごとに細かく分けられ算出されます。

5.収入を上げる5つの方法

賃貸経営を成功させるためには、収入のアップが欠かせません。収入をあげる方法としては、

- 周辺情報をリサーチ

- 物件数を増やす

- 賃料を見直す

- 経費を減らす

- 空室を減らす

といった5つの方法が挙げられます。

5-1.周辺情報のリサーチ

賃貸経営で空室リスクを抑え、収入を上げる方法の一つとして周辺情報のリサーチ、つまり立地選びは非常に大切です。

安定して入居者がついてくれるかどうかは、立地条件がほとんどの割合を占めているといっても過言ではありません。

比較的入居者のニーズが高めな立地条件としては、まずアクセスの利便性です。

駅から徒歩10以内である事、そして複数の路線を利用できると尚良いでしょう。次に銀行や病院、コンビニエンスストアやスーパーなど、生活をする上で必要なお店や施設も充実している事も大切です。

また、アクセスや周辺のお店ばかりについつい目が行きがちかもしれませんが、競合物件が少ない事も重要です。

周辺に賃貸物件が多い場合、いわば需要と供給でいうところの供給過多の傾向のあるエリアという事でもあります。

さらに周辺の治安が良かったり、騒音が少なかったりする住み心地の良い立地であるのも入居者から好まれるポイントです。

5-2.所有する物件数を増やす

賃貸収入で収入を上げたい場合、物件数を増やす事が効果的です。満室である事を前提にした場合、当然ですが物件数が多い方が収入は多くなります。

例えば家賃が6万円の物件で部屋数が10室あった場合、単純計算して1ヶ月に60万円の収入があり、これが15室の場合は90万円の収入です。

実は家賃を高めに設定するよりも部屋数を増やしていた方が収入は増えます。部屋数が10室で家賃を6万円から8万円と大きく上げた場合でも1ヶ月に80万円の収入となり、5室増やした場合よりも少ない増額となります。

5-3.賃料を見直す

家賃収入を上げるのに分かりやすい方法としては賃料を見直す手段があります。

賃料の値上げは一室単位で見ると少額に感じられるかもしれませんが、例えば1,000円の値上げでも1室あたり年間12,000円、これが10室あった場合は年間で120万円も収入が増えます。

ただ、家賃の増額は収入の増額に期待できますが、慎重に検討する必要があります。

家賃は立地条件に適した相場があるため、むやみに引き上げると空室の可能性が高まり、かえって収入が減るリスクもあるのです。家賃をあげれば良いという単純な事ではありませんので、慎重に検討しましょう。

5-4.経費を減らすにはメンテナンスや管理委託費を見直す

賃貸経営で収入を上げるには、収入を増やすのではなく支出を減らす事が、結果的に手元に残るお金を増やす事に繋がります。

経営上、削減できない経費があるものの、見直せるものはチェックして経費削減につなげましょう。

例えば物件のメンテナンス費用や保険類、管理の委託料金や光熱費などもあげられます。

注意すべき事として、物件の清掃や修繕など、入居者が快適に住む事に必要な費用を節約しすぎると顧客満足度の低下につながるため、無理のない節約を試みましょう。

5-5.空室を減らす

賃貸の空室対策は物件を建てる時に立地条件等を吟味する事でも可能ですが、建てた後からでも対策できます。

オーナーができる事としましては、管理会社や不動産会社などに営業を積極的に行っていき、内見者を増やしてもらうよう対応する事です。

賃貸物件は入居希望者の目に物件情報が触れたり、実際に内見に来てもらったりする事が重要です。これは自然に入居者が来るのを待つのではなく、オーナー側で営業をし、対策できる事でもあります。

まとめ

賃貸経営の平均収入は物件の規模によって異なるものの、まとまった収入を得る事ができます。

ただ、家賃等の収入が全てまるまる手元に入るのではなく、ローンの返済や各種手数料、修繕費や税金等の支出もある事を覚えておかなければなりません。

また、賃貸経営で十分な利益を上げるには、物件を建てる段階で周辺情報を入念にリサーチしたり、物件数や賃料などを慎重に検討したりと、判断力が求められてきますし、経費を極力減らしたり、空室リスクの対策を行ったりと、するべき事はたくさんあります。

ただ土地と物件があれば自然と収入になるというような簡単な投資ではないのが不動産投資です。どれくらいの収入を得られるのか理解し、賃貸経営をするかどうかは慎重に検討しましょう。

▼イエカレでは土地活用や不動産管理に関する記事も多数掲載していますので、ぜひ参考にしてみてください。

土地活用に関する記事:https://plus-search.com/chintai/archives.php

賃貸管理に関する記事:https://plus-search.com/property_management/archives.php

家の貸し出しに関する記事:https://plus-search.com/relocation/archives.php

不動産売却に関する記事:https://plus-search.com/fudousanbaikyaku/archives.php

記事内容を参考にして頂きながら無料一括査定のご利用も可能です。多様な不動産会社などの情報を集めて、あなたが相談できる優良企業を複数社見つける手助けにもなります。

ぜひ、比較検討をして頂き、信頼できる経営パートナーを見つけるためにも、ぜひご確認ください。

平均収入の構造を知ると、次は「自分の場合はどうなのか?」が気になってきますよね。建築費用や管理コスト、税金の負担などは、物件や会社ごとに大きく異なるため、机上の計算だけでは判断がつきません。

「気になるけど、まだ本格的に行動するのはちょっと不安…」という方も、複数社の提案を比較することで、見えてくるものがあります。あなたの収支シミュレーションに合うプランを見つけてみませんか?

どなたでもかんたん!専門会社から無料で入手!一括資料請求(無料)この記事について

(記事企画/監修)イエカレ編集部

【イエカレ】不動産コラムを通じた最新の不動産情報の発信や、一括無料査定サービスの提供をしています。

Copyright (C) Iekare Corporated by EQS ,Inc. All Rights Reserved.

- カテゴリ:

- 賃貸経営の基礎知識

賃貸経営の基礎知識の関連記事

- 賃貸経営のリスクと対処法|初心者が失敗しないための完全ガイド 公開

- 【初心者向け】賃貸経営の節税対策が重要な理由を徹底解説!仕組みから具体的な方法まで 公開

- 駐車場経営は儲かる?始め方とメリット・デメリット|土地活用で失敗しない注意点 公開

- 大家さん必見|賃貸経営の仕事内容と空室対策・優良管理会社の選び方 公開

- 田舎の土地活用完全ガイド|空き地や遊休地で収益化するおすすめ方法と注意点 公開

- 土地活用は路線価で税金が変わる?相続税評価額を抑える全知識 公開

- 土地活用で介護事業が「儲かる」と言われる理由 安定収益と社会貢献を両立する戦略 公開

- 土地活用の最新動向と将来性|ランキングで分かる人気活用法と成功のポイント 公開

- 【地域活性化の起爆剤】土地活用と空き家リノベーションで未来を拓く 公開

- 土地活用で高収益を狙うなら?商業施設活用の魅力とアパート経営との比較ポイント4選 公開

- 賃貸経営の利回り完全ガイド:計算から平均・シミュレーションまで徹底解説 公開

- 太陽光発電の設置費用相場を徹底解説!後悔しない賢い選び方 公開

- 【土地活用】借地権設定で安定収入!リスクを抑えて資産を最大化する方法を徹底解説 公開

- 介護施設の一括借り上げは最適な土地活用か?メリット・デメリット・リスクを徹底解説 公開

- 太陽光発電の余剰電力売電ガイド:FIT後の最適な選択肢と賢い契約方法 公開

- 太陽光発電の固定価格買取制度(FIT)とは?FITの仕組みから卒FIT後の賢い選択肢まで徹底解説 公開

- 土地分割とは?リスクを分散して土地を最大限活用できる方法 公開

- 固定資産評価額とは?土地活用の第一歩となる基礎知識を徹底解説 公開

- 相続時精算課税制度を活用した土地贈与と賢い土地活用戦略 公開

- 高齢者施設を運営!オーナー向け土地活用の形態と収益化の秘訣 公開