- アパート経営・土地活用情報の一括比較情報サイト【イエカレ】

- 土地活用・賃貸経営

- 賃貸経営のメリット・デメリット

- 【イエカレ】土地の相続対策にアパート経営は有効?メリット・注意点を徹底解説

【イエカレ】土地の相続対策にアパート経営は有効?メリット・注意点を徹底解説

この記事を読むのにかかる時間:10分

目次

実際にどれくらい節税できるのか、比較して初めて見えてくることも。

無料で複数社の管理プランを一括比較してみませんか?

今動くことで、将来の節税にも収益にもつながります。

1.現金を受け取るよりお得!アパート・マンション経営が相続税対策になる理由とメカニズム

まず初めに、相続の際に「なぜ現金を受け取るよりもアパート・マンション経営した方が相続税対策につながるのか?」について、その理由や仕組みを解説します。

1-1.相続税の仕組みと具体的な計算式

相続税とは「相続や遺贈などによって得た財産の合計額から基礎控除分を差し引いた分に対して課せられる税金」のことです。

気になる相続税は、以下の計算式を使うと算出が可能です。

以上の式となります。専門用語があって分かりにくいと思いますので補足致します。

まずここに出てきました「課税遺産総額」とは被相続人(相続財産を遺してお亡くなりになった人)の財産総額から借入金や未払い金といった債務を引いた正味の遺産額から基礎控除分を差し引いた額のことになります。

また「基礎控除額」とは3,000万円に法定相続人の数×600万円を加えて計算をするのですが、上述した課税遺産総額より基礎控除額が大きかった場合は、相続税の支払い義務は発生しません。しかし、基礎控除を超えた場合は一定の税率を掛けあわせた上で控除額を差し引いた金額を相続税として納税しなければなりません。

なお、税率や控除額は課税遺産額によって以下のように定められていますのでチェックしてみてください。[注1]

| 課税価格 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

1-2.アパート・マンション経営が相続税対策になる理由は課税評価額が下がるから

前項でご覧頂いた通り、相続税は課税遺産額の大きさによって左右されるわけですが、実は現金と不動産では資産の評価に差が生まれます。

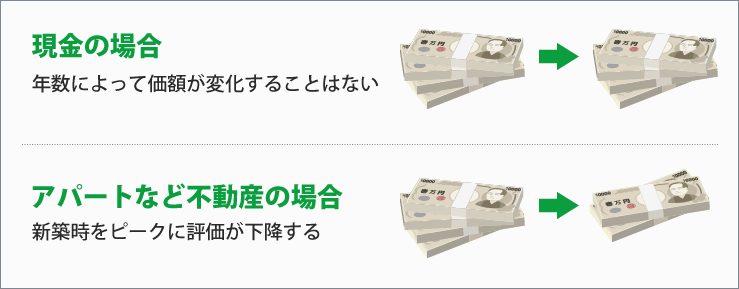

まず現金の場合ですが、現金は、厳密に言えばインフレなどの影響で相対的な価値が変動することはあるものの、年数の経過によってその「価額」が変化することはありません。例えば、1億円でしたらそれは何年経とうが1億円のままです。ここで評価される価値もそのまま「1億円」とみなされます。

では、賃貸マンション・アパートなどの不動産資産はどうでしょうか?

不動産という資産は、新築時の購入価格をピークとして年数の経過と共にその評価額は低くなっていきます。

具体的な評価額はその建物の状態などによってブレますが「一般的な建築費用の約6割程度」と評価されることになっていますので、現金に比べると評価額が約4割も減ることになります。

また賃貸用不動産の場合は、建物に借家人(入居者)を保護するための「借家権」が付いています。

これによって物件オーナーの権利が制限されますので建物の評価額はさらに低下することになります。その借家権割合は「全国一律30%」と決まっているため、この結果、不動産の評価額が大幅に圧縮されることになるわけです。

そして、土地に関しても、その土地に賃貸用不動産を建てた場合は「貸家建付地」という扱いになり更地よりも評価額が低くなるようになっています。

具体的にどのくらいの減額を受けられそうか?は「ご所有の土地がある地域ごとに定められた借地権割合」があるので一律ではないのですが「およそ30~90%の間」で設定がされています。

例えば、賃貸アパートを建てたいと思った土地が200㎡(60.5坪)迄でしたら「小規模宅地等の特例」が適用されますので評価額が50%も減少します。

賃貸アパートを建てた場合、こうした賃貸物件ならではの評価減や特例の適用により、現金や更地を受け継ぐよりも相続税を節約することが可能になっているのです。

更に、賃貸アパートを建てる時は、アパートローンを利用する方々が大半ですが、相続では金融機関から借りたローンは「債務」とみなされるためこれも控除の対象にすることができます。つまり、その分も課税遺産額から差し引くことができるため大幅な相続税の減税につながることになります。

1-3.評価額が高い物件は相続税対策にならない

賃貸のマンションやアパート経営による相続税対策ですが、もちろん注意点もありますので、ここではそれについてお伝えします。

この方法で相続税対策をするためには、物件の購入額が評価額を上回る「購入額>評価額」という図式を成り立たせる必要があることが重要なポイントです。

一般的に、その評価額が購入額を上回ることは殆どないと言えるのですが、まれに「駅に近いなど利便性が高い賃貸物件」や物件を建てる土地が周辺地域の再開発による影響で「地価の上昇が起こった」場合は「評価額>購入額」 という図式となり、評価額が購入額を上回ってしまうケースもあり得るということなのです。

上記した通り、賃貸マンション・アパート経営による相続税対策は「課税評価額が下がることを前提としている」とも言い換えられますので、将来的に価値が高騰しそうな土地を相続した場合は、この方法による相続税対策には向かない可能性があることも知っておいて頂いた上で、慎重に検討をして頂きたいことが注意点となります。

ただ、評価額が高い物件が相続税対策にはならなかったとしても「評価が高い物件を経営するメリットは高い」と言えますので、そこをどう判断するか?というところも大事にして頂きたい点にはなります。

2.所得税の節税や安定収入も期待できる!相続税対策でアパート・マンション経営を始めるメリット

前項までは、主に相続税対策を行うために賃貸アパート・マンション経営をご検討頂いた場合のメリットなどを中心にご確認いただきましたが、ここでは、相続税対策だけではない、賃貸アパート・マンション経営の様々なメリットも紹介したいと思います。

2-1.相続税のみならず所得税の節税に役立つ

まず一つ目は「相続税のみならず所得税の節税に役立つ」ということが挙げられます。

繰り返しになりますが、賃貸用アパート・マンションは、現金や更地に比べて評価額が減少するため、相続税の節税に繋がることはお伝えしました。

それに加えて、賃貸アパート・マンションの「建設費用」「水道光熱費」「修繕費」といった維持・管理費用は経費として計上ができます。

特に建設費用は減価償却によって毎年経費を分割計上できますが、もし万が一、アパート・マンション経営が赤字となった場合、それをサラリーマンの副業として経営をしていたなら、給与所得と損益通算することが可能です。その結果、課税所得が圧縮されれば所得税や住民税も減り税金の負担を軽減できることに繋がります。

2-2.安定した家賃収入を得られる

二つ目は「安定した家賃収入を得られる」ということが挙げられます。

上記とは逆に、アパート・マンション経営がうまく軌道に乗れば、毎月安定した家賃収入を得ることができます。

さらに、アパート・マンションの入居者仲介や建物管理を含めた賃貸管理業務を、信頼ができるしっかりとした専門の不動産管理会社に委託できれば、サラリーマンでも本業や日常生活に支障を来すことなく不労所得を得ることができます。

2-3.最初から第三者に相続することを念頭に置いているため出口戦略を立てやすい

三つ目は「最初から第三者に相続することを念頭に置いているため出口戦略を立てやすい」ということが挙げられます。

この記事のテーマである相続性対策としてではなく、当初から「不労所得」を得ることを目的としてアパート・マンション経営を始めた場合は、目の前の経営に精一杯となり「賃貸物件を手放す時の出口戦略」にまでなかなか頭が回らないことが良く見られます。

しかし、この出口戦略を立てておかないと、いざ物件を売却したいと思った時にはすでに遅く大きな負債を抱えて込んでしまっている可能性があります。

一方、相続税対策でアパート・マンション経営を始める場合は、最初から第三者に相続することを念頭に置いているケースが殆どのため「将来、どうすればスムーズに事業を継承できるのか?」あるいは「建てた当初よりも高値で売却する方法があるか?」といった具体的な出口戦略が立てやすくなります。

3.空室、災害などさまざまなリスクに注意!相続税対策でアパート・マンション経営を始めるデメリット

相続税対策以外のアパート・マンション経営のメリットをご理解頂いたところで、ここからは、そのデメリットについても解説してみます。

アパート・マンション経営は、自己の「相続税対策」や「安定収入の確保」に役立つ反面、「空室対策」や「災害対策」といった経営リスクを負うことは念頭におく必要があります。

これも非常に重要な点ですので、以下で代表的なリスク3つをポイントとしてまとめてみました。

3-1.空室が出ると家賃収入が減少する

アパート・マンション経営の人気が続く一方で、少子高齢化が急速に進んでいる日本では「賃貸物件の空室率」がじわじわと上昇しており、人口の多い東京でも、今この記事を執筆している2019年2月時点で13.08%に上っています。[注2]

空室が出てしまうと新たな入居者を確保できるまで、その期間は見込んでいた家賃収入が入らなくなります。長期間、いかに入居率を100%に近い状態に保てるか?が、経営戦略上の重要なテーマになります。

3-2.地震・台風など災害リスクがある

日本は世界の中でも自然災害が多い国に分類されるでしょう。そのため、耐震・耐火性能に優れた建築技術を持ったハウスメーカー等は多く存在します。

しかし、電気、ガス、水道といったライフラインが遮断されてしまう大規模災害が発生することは考えられます。その際、幸い建物には問題が出なかったとしても、地盤が大きなダメージを受けてしまうことも考えられます。

建物は地震保険や火災保険に加入していれば修繕費をカバーすることが可能かもしれませんが、大規模修繕が伴ってしまい入居者が一時立ち退きや仮住まいをすることになってしまった場合、その期間中の家賃請求ができなくなるので、これは賃貸オーナーとして知っておくべき注意点となります。

3-3.老朽化にともなう修繕・リフォームが必要不可欠

建築後、当初はピカピカだったアパートも、5年10年と時が経過すれば、やはり、建物の経年劣化は避けられません。物件のメンテナンスをしていないとあちこちに不具合が出たり、設備の故障が出ることも考えられます。

特に、経年劣化に伴う建物の老朽化は、放っておくと入居者の住み心地が著しく低下してしまい、快適性を感じない入居者の不満が募ってしまうと、退去者が出やすくなる可能性があるので、適宜修繕やリフォームが必要となります。

少々の修繕ならコストも安く済むでしょう。しかし、大がかりなリフォームが必要になると100万円単位の資金が必要となることもあり得ますので、やはり計画的に定期検査や修繕に備えておくことを考えておく必要があります。

毎月の収益の中から修繕費を積み立てて対策をするなど、いざという時に資金繰りが悪化して困ることがないようにしておきたいところです。

ただこの定期修繕は賃貸オーナー個人で計画をして予算を組むことは、オーナー自身がその道の専門家でもない限り、非常に難しいことなので、やはり専門の管理会社の力を借りて物件価値が下げないための修繕計画を出してもらいそれに沿って準備をすることが望ましいと言えます。

4.売却や専門家への相談などアパート・マンション経営のリスクを回避する方法

冒頭でも紹介した通り、アパート・マンション経営は多くの場合、相続税対策として有効なわけですが、ケースによっては逆に損を被ってしまったり、リスクを背負ってしまう可能性はあります。

「こんなはずではなかった…」と後悔をしてしまうことがないよう、ここでは相続税対策としてアパート・マンション経営を始める時に必要な「あらかじめリスクを回避する方法」を改めて補足解説します。ぜひご確認頂ければと思います。

4-1.相続後すぐにアパートを売却するケースとは?

これも冒頭の方でご紹介した内容ですが、建築したアパート・マンションの「評価額が購入額より少ない場合」相続税を節税することができますので相続税対策となります。

しかし、逆に「評価額が購入額より多い場合」はより多額の相続税を支払うことになってしまいますので「相続税対策のつもりが、こんなはずではなかった」というケースになってしまう例になります。

ただ、評価額の高い物件というのは、入居率も高く維持できる傾向があるものなので、物件の賃貸経営が順調に進めば相続税の元を取ることもできる可能性はあります。

しかし、相続税の支払い期限は「被相続人の死亡が判明してから10ヵ月以内に現金で一括納付しなければならない」と規定がされているため、場合によっては納税が難しい人もいるかもしれません。

「物件の評価額が購入額より多い場合で、尚且つ相続税の支払い期限までにそれを支払えそうにない」といったケースでは、アパートを相続した直後に賃貸経営を諦めて物件を売却することも解決方法の一つにはなります。

色々な条件をもとに思案を巡らせた結果、現金を作って期限内に一括で相続税を納めた方が良いという結論に至った場合は、非常に残念な話しとしか言いようがないのですが、評価額が高い物件なら買い手も付きやすいめ、納税期限までに売買契約を締結させて現金を作ることも可能でしょう。

相続税の支払い方法に関してもうひとつお伝えします。相続税の納税は、分割して年に1回ずつ支払う「延納」や相続した財産で納める「物納」といった方法で対処をすることもできます。

延納の場合、支払期間は相続財産に占める不動産の割合によって5~20年の間で設定がされます。なお、延納期間中は利息分が上乗せされてしまうことは知っておいた方がよいでしょう。

利子税の割合は延納期間同様、相続財産に占める不動産の割合によって変わるのですが、銀行等の金融機関が提供している多目的ローンより利率が高い場合があるため、どちらがお得か比較検討することをおすすめします。

延納やローンに抵抗を感じる方もいらっしゃるかもしれません。しかし、評価額の高いアパート・マンションを経営することは、相続税対策としては有効でなかったかもしれませんが、経営メリットも大きいので売却するのか?経営を続けるのか?は、管理会社の専門家などの意見やアドバイスも聞いた上で、慎重に判断をしましょう。

4-2.法人化による節税を検討するなら専門家に相談!

また近年ではアパート・マンション経営を専業としてではなく、サラリーマンが個人事業主としてアパートやマンション経営を兼業しているケースが増えています。

まさに今回のテーマである相続による土地の有効活用で新たにアパート・マンション経営を始めた方もいらっしゃると思います。この場合、事業所得額によっては法人化した方が節税になる場合がありますので、この件についても一緒に触れておきましょう。

まず、個人事業主に対する所得税率について紹介します。これは5~45%の7段階に分かれていて、課税所得金額によって税率が変わる累進課税方式が取られています。具体的な税率は以下の通りとなります。

[注3]

| 課税所得金額 | 税率 |

|---|---|

| 195万円以下 | 5% |

| 195万円を超え330万円以下 | 10% |

| 330万円を超え695万円以下 | 20% |

| 695万円を超え900万円以下 | 23% |

| 900万円を超え1,800万円以下 | 33% |

| 1,800万円を超え4,000万円以下 | 40% |

| 4,000万円超 | 45% |

一方、法人に対する法人税は一定の税率がかけられる固定課税となっており、資本金の額または出資金の額が5億円以上の普通法人は23.2%、それ以下の中小法人は19.0%の税率が適用されています。

従って、個人事業主の場合、課税所得金額が330万円超695万円以下の時点で税率は20%となるため、中小法人にした方が所得税率は低くなります。また、法人の方が個人事業主より計上できる経費の項目が多いところも節税メリットとなります。

個人事業主の場合は、経費として計上できるのは建設費用や維持管理費などアパート経営に直接関係のある項目に限定されてしまうのですが、法人化すると役員に支払った給与や出張手当といった費用まで経費として認められるため、事業所得を圧縮することができるわけです。

ただ、法人化すると会社の設立時や運営にあたって給与を支払う役員や社員の社会保険加入が必要になりますから、別な部分で運営コストが掛かります。

法人化による相続税対策をあわせて考えている方は、所有物件の賃貸経営の収支や今後の収支見込みを確認した上で、一度専門家にも相談をした上で、法人化するメリットとデメリットもよく理解してから、それに踏み切るかどうかの判断を下すことをお勧めします。

4-3.相続税対策としてアパート・マンション経営するなら早めに行動するのが吉

これも既に上述した内容ですが、200㎡(60.5坪)迄の敷地内に賃貸アパート・マンションを建設した場合、評価額が50%減となる小規模宅地等の特例があることはお伝えしました。これは、ほぼ例外なく適用される仕組みになっていました。

ところが実は、2018年(平成30年)度の法改正により「相続開始から3年以内に相続や贈与によって取得した宅地等については小規模宅地等の特例の適用を受けられない」ということになってしまいました。

この特例は、相続開始から3年経過すれば適用されるわけですが、相続がいつ発生するかなど誰にも予測することはできません。ただ、被相続人が高齢になればなるほど相続が近づく可能性は高いと言えますので、相続税対策としてアパート・マンション経営を視野に入れるのでしたら、なるべく早めに検討をして行動を起こした方が良いと言えます。

4-4.「借金をすれば相続税が減る」は間違い!

これは良く起こる勘違いと言えますが、相続税を計算する時、被相続人が抱えていた債務は課税遺産総額から差し引かれるため「借金するほど相続税が安くなる」と思われがちです。

確かに債務が多ければ遺産総額が減って相続税を減らすことができるという解釈もあるのですが、それはあくまで借金をして手に入れた物の評価が購入額より低い場合に限られるということに注意が必要です。キーワードは「借金の利息」です。以下で分かりやすい例を挙げましょう。

例えば、金融機関から3,000万円の融資を受けた場合、3,000万円の債務を負うことになると同時に3,000万円の現金を手にすることになります。もし仮にこの時点で相続が発生した場合、手元の3,000万円と債務の3,000万円が相殺されるため課税遺産総額は借金する前と変わらないことになります。

しかし、3,000万円を元手に賃貸用のアパートを建設した場合、不動産の評価額は購入価額の6割程度に相当する固定資産税評価額で判断されます。さらに税金の優遇措置の適用や建物の状態を加味すれば、その評価額は3,000万円を下回るケースが殆どになります。

このようなケースでは現金を相続する場合と比べて課税遺産総額が減少することになるため、相続税の節税にはなりますが、借金の利息の分だけ損をしてしまう恐れが出るので、ただやみくもに借金をすれば相続税が減るという安易な考えは持たない方が良いと言えます。

5.相続税評価額の計算方法は土地と建物で異なる

上述した説明のなかで、相続税は「課税遺産総額×法定相続分×税率-控除額」で計算できると説明しました。しかし、この課税遺産総額を求める上で必要になるのが「相続税評価額」になります。

相続税評価額とは、相続する財産の評価額のことで、相続が発生した時点の時価が適用されることになっています。

例えば、預貯金のような現金の場合なら、相続時の残高がそのまま相続税評価額になるので理解しやすいのですが、アパートやマンションのような不動産資産は築年数や建物の状態などによって価値が変動しますので、相続税評価額を知るためにはその都度毎に計算をする必要があるわけです。

アパート・マンション経営をしている場合、土地と建物を相続することになりますが、それぞれ相続税評価額の計算方法が違います。

この件は、アパート・マンション経営で相続税対策をする上で、あらかじめ理解をしておきたい非常に重要な点になりますので、以下でさらに詳しく解説致します。

5-1.土地の相続税評価額の計算方法は2種類ある

まず「土地の相続税評価額を計算する方法」について説明をします。これには「路線価方式」と「倍率方式」の2パターンの計算方法があります。

一つ目の「路線価方式とは、路線に面した宅地の1㎡あたりの評価額(路線価)をもとに相続税評価額を算定する」方法です。この路線価は国税庁のサイトで公開されている「財産評価基準書 路線価図・評価倍率表」で簡単に調べることができます。[注4]

ご覧頂くと分かると思いますが、路線価図には「110C」といった数字とアルファベットの組み合わせが記載されています。この数字はその土地の路線価(千円単位)で、アルファベットは別途記載されている借地権割合の区分を示しています。借地権割合はA~G(30~90%)まで7段階あり、例えば、110Cなら路線価は110,000円で、借地権割合は70%と読み取ることができます。

一方、二つ目ですが「評価倍率表に倍率が記されている地域については倍率方式で計算」をします(路線方式を使う地域には「路線」と記載されています)。

具体的な計算方法は「倍率表に記載されている倍率に、固定資産税評価額を掛けることで相続税評価額を算出」できます。固定資産税評価額は毎年送付されてくる固定資産税の納税通知書に添付されている課税明細書に記載されていますので、いつでも確認ができるよう手元に保管しておきましょう。

なお、ご注意点としては、土地に関しては「借地権の有無」や「土地の形状」などによって評価に補正が入ります。補正対象になるかどうかは、条件がやや複雑で知識がないと理解が難しい場合が多いので、その場合は、不動産相続に強い税理士などの専門家に問い合わせることをお勧めします。

5-2.建物の相続税評価額は固定資産税評価額から計算する

一方「アパートやマンションの建物の相続税評価額の計算方法」はどうでしょうか?

これも土地における倍率方式同様、固定資産税評価額をもとに計算します。なお、土地と違い建物の場合は、倍率に地域差はありません。賃貸用のマンション・アパートであれば借家権割合は一律30%が適用されます。従って、計算式は「固定資産税評価額×70%」ということになります。

複数の実績ある建築メーカーに一括で相談できるから、迷いや不安も一気に解消!

▶ 今すぐ無料で一括資料請求する

節税にも収益にもつながる、確かな一歩を踏み出しませんか?

まとめ

以上、今回は「相続税対策でアパート・マンション経営を始めるメリット・デメリット」について解説をしてきました。

被相続人から多額の遺産を受け継ぐことになると、受け継いだ側の相続税の負担は非常に大きくなります。そのため、アパート・マンション経営をすると、財産の評価額が下がり相続税を節税することができるという内容でした。

ただ、本項で解説した通り、アパート・マンション経営では空室対策を含めた入居者管理や建物管理という重要な経営戦略が必要になります。アパート・マンションを建てただけで自動的に家賃収入が入って相続税対策などができるということではもちろんありません。また、他の事業と同様、災害などの様々なリスクに備える必要があります。

しかし、相続した土地でアパート・マンション経営をする際の収支シミュレーションをしっかり行った上で、事業計画をしっかり立てて創意工夫を施した経営努力を着実に行えば、安定した家賃収入を得ることは可能です。

そのためには信用できるハウスメーカーなど建築会社や、入居者や建物の管理業務を委託して任せることができる不動産管理会社といったビジネスパートナーの選定も非常に重要です。

相続税対策や節税といった内容については、税金ではしくみが細かくて複雑な面もありますので、不明点や不安なことがあったら不動産相続や土地活用の分野に強い税理士、土地活用を行っている専門企業やメーカーの専門家へ相談することをお勧めします。

【初回公開日2017年7月3日】

この記事について

(記事企画/監修)イエカレ編集部

【イエカレ】不動産コラムを通じた最新の不動産情報の発信や、一括無料査定サービスの提供をしています。

Copyright (C) Iekare Corporated by EQS ,Inc. All Rights Reserved.

- カテゴリ:

- 賃貸経営のメリット・デメリット

賃貸経営のメリット・デメリットの関連記事

- 売れない田舎の遊休地を「負の資産」から解放する賢い活用術 公開

- 初心者必見!シェアハウス経営の全体像:メリット・注意点・成功ポイントまとめ 公開

- 東京・首都圏でのアパート経営・マンション経営|成功する理由と注意点を解説 公開

- 店舗経営による土地活用|テナント活用のメリット・デメリットと成功のポイント 公開

- 太陽光発電による土地活用|ソーラーパネル設置のメリット・デメリットと収益性 公開

- アパート経営の需要変化と対策|リモートワーク対応やオンライン内見で収益を守る方法 公開

- 土地活用で賃貸経営は成功する?アパート・マンション経営のメリット・デメリットを徹底解説 公開

- 土地活用の方法8選|メリット・デメリットで比較して最適プランを見つける 公開

- 狭小地・小さな土地で始めるアパート経営|収益を上げる成功のポイントと注意点 公開

- アパート経営の老朽化対策|建て替えの判断基準と費用・注意点を解説 公開

- 貸し倉庫・トランクルーム運営で土地活用|知っておくべきメリットと注意点 公開

- 戸建て賃貸経営で儲けるには?|初心者が失敗しないための3つの成功ポイント 公開

- オリンピック後でも活かせる土地活用の考え方|将来を見据えた備えとは? 公開

- 不動産投資の構造変化|コロナ後の総括とこれから 公開

- 土地活用で節税を最大化する戦略:税金の種類別対策と成功事例 公開

- 土地活用「等価交換」で相続税を賢く節税!メリット・デメリットと注意点を徹底解説 公開

- 【土地活用】高齢者施設運営の利回りは?施設種別ごとの収益モデルから事例紹介まで詳細解説 公開

- 遊休地の税金対策と安定収入を実現!専門家が教える賃貸経営成功ガイド 公開

- 土地活用の固定資産税は軽減できる!特例措置と節税対策を専門家が解説 公開

- 土地管理委託の全知識|相続者が知るべきメリット・デメリットと費用 公開