- アパート経営・土地活用情報の一括比較情報サイト【イエカレ】

- 土地活用・賃貸経営

- アパートを建てるための基礎知識

- 【イエカレ】アパートローン審査を徹底解説!融資を有利に進めるための審査対策10個のポイント

【イエカレ】アパートローン審査を徹底解説!融資を有利に進めるための審査対策10個のポイント

この記事を読むのにかかる時間:10分

目次

1.アパートローンの審査を有利に進める10のポイント

| 審査対策(10のコツ) | 概要 |

|---|---|

| LTV 80%以下を目標に頭金を用意する | LTVを80%以下に抑えることで融資リスクの低さをアピール可能。自己資金投入により優遇金利やスムーズな審査につながる。フルローンはリスクが高く推奨されない。 |

| 家賃収入の50%以下の返済比率で計画 | 返済比率50%を基準に、残りの家賃収入で事業経費をカバー。変動金利を選ぶ場合は40%台を目指すのが理想。 |

| 法定耐用年数の長い構造を選び長期融資を狙う | RC造は47年と長く、30〜35年の融資設定がしやすい。返済額が減りキャッシュフローの安定につながる。 |

| 論理的な事業計画書を作成 | 家賃相場や下落率を織り込み、大規模修繕費も具体的に明記。収益性とリスク対策を数値で示すことで信頼性が高まる。 |

| 残存法定耐用年数に注目 | 築年数より残存耐用年数が重要。古い物件でも残存期間が長ければ長期融資の可能性が広がる。 |

| 個人属性を高める | 年収・勤続年数・金融資産・投資実績を示し、信用力を強化。既存物件の運用実績も加点要素。 |

| 既存の借入を整理する | カードローンやリボ払い、消費者金融の借入は返済。クリーンな信用情報で審査を有利に進める。 |

| レントロールで収益性を提示 | 中古物件の場合、レントロールで現状の家賃収入・空室率を明示。相場比較の分析や契約書の裏付けも重要。 |

| 繰り上げ返済計画を盛り込む | 変動金利選択時は金利上昇リスク対策として、収益余剰を活用した繰り上げ返済を計画に組み込む。 |

| 金融機関担当者と信頼関係を築く | 資料提出は迅速・正確に行い、懸念点は隠さず説明。担当者との良好な関係は金利交渉や柔軟対応に有利。 |

2.アパートローンとは?住宅ローンとの違い

アパートローンは、居住目的の住宅ローンとは異なり、アパート経営を目的とした事業用ローンであり、個人の返済能力に加えて物件の収益性が審査の核心となります。このローンの性質を理解することは、アパート経営の成功に不可欠です。

住宅ローンが個人消費のための「借金」であるのに対し、アパートローンは家賃収入というキャッシュフローを生み出すための「投資」と位置づけられ、金融機関も収益事業への融資として評価しています。

2-1.アパートローンの基本的な仕組み

アパートローンは、アパートやマンションなどの賃貸物件の購入、または新築・建て替えに必要な資金を借り入れるための事業用ローンです。

このローンの最大の特徴は、返済の原資が主に入居者からの家賃収入となる点にあります。

借り入れを行う個人(事業主)の年収や勤務先といった個人属性も審査されますが、取得する物件が将来的にどれだけの家賃収入を生み出し、ローンを確実に返済できるかという収益性が厳しく評価されます。

万が一、返済が滞った場合には、購入したアパートの土地・建物が担保として差し押さえられる仕組みです。

2-2.住宅ローンとの主な違い(用途・金利・審査基準)

アパートローンと住宅ローンは、その用途・金利・審査基準において根本的に異なります。

| 項目 | アパートローン(事業用) | 住宅ローン(個人用) |

|---|---|---|

| 用途 | 賃貸経営を目的とした事業資金 | 借り入れ者自身が居住する住宅 |

| 金利相場 | 1.5%〜4.5%程度(高め) | 0.5%〜1.5%程度(低め) |

| 審査の核心 | 物件の収益性(空室率、利回り) | 個人の返済能力(年収、信用情報) |

| 付帯条件 | 連帯保証人や団信加入が求められるケースがある | 団信加入が必須となることが多い |

3.アパートローンの金利相場と返済期間

アパートローンの金利は、住宅ローンよりも高めに設定されているものの、固定金利と変動金利のどちらを選ぶかによって、将来的な金利上昇リスクと支払総額が大きく変動します。

また、借入期間は建物の構造や法定耐用年数によって上限が定められる点が特徴です。

3-1.金利の相場(固定金利・変動金利の比較)

アパートローンの金利相場は、概ね年率1.5%から4.5%程度の幅で推移しています。

| 金利タイプ | 相場 | 特徴 | リスク |

|---|---|---|---|

| 変動金利 | 1.5%〜3.0%程度 | 当初の返済額を抑えられる。 | 金利上昇リスクがある。 |

| 固定金利 | 3.0%〜4.5%程度 | 借入期間中の返済額が確定し、計画が立てやすい。 | 変動金利より当初の金利が高い。 |

3-2.借入期間は法定耐用年数で決まる

アパートローンの借入期間は、税法上の法定耐用年数に大きく影響されます。

| 建物の構造 | 法定耐用年数 | 融資期間の傾向 |

|---|---|---|

| 木造 | 22年 | 短い |

| 軽量鉄骨造 | 19年または27年 | 中程度 |

| 鉄骨造 | 34年 | 長め |

| 鉄筋コンクリート造(RC造) | 47年 | 最長(融資に有利) |

金融機関は、この法定耐用年数から築年数を差し引いた残存期間を、融資期間の上限とするのが一般的です。長期の融資を希望し、毎月の返済額を抑えたい場合は、法定耐用年数が長いRC造を選ぶことが有利になります。

3-3.金利上昇リスクと返済比率の目安

変動金利を選ぶ場合、将来的な金利上昇リスクへの備えとして返済比率を適切に設定することが重要です。

適切な返済比率: 家賃収入の40%〜50%以内が目安。

リスクヘッジ: 返済比率が40%未満であれば、金利が1.0%〜2.0%上昇しても、残りの家賃収入で管理費や修繕費などの事業経費を賄う余裕が生まれます。

4.アパートローンの審査基準

アパートローンの審査では、個人の属性だけでなく、融資対象となる物件の収益性が最重要視されます。

4-1.年齢条件と完済年齢の制限

借入時年齢: 概ね20歳以上70歳未満。

完済時年齢: 多くの金融機関で75歳〜80歳を上限としています。若いうちから融資を受ける方が、長期の借入期間を設定でき、月々の返済負担を抑えられます。

4-2.収入・勤務先・借入状況などの個人属性

金融機関は、事業が一時的に悪化した場合に個人資産で補填できるかを判断します。

- 年収: 700万円以上が目安となることが多い。

- 勤務先・勤続年数: 公務員や上場企業社員など、安定した給与所得が見込める勤務先が有利。勤続3年以上を条件とする金融機関が多い。

- 既存の借入状況: 住宅ローンやカードローンなどの既存借入が多いと、返済能力を圧迫すると見なされ、審査でマイナス評価となります。

4-3.自己資金・頭金(1~3割が目安)

頭金が多いほど、金融機関のリスクが低減され、審査に有利になります。

- 頭金の目安: 総事業費(物件購入費+諸費用)の1割から3割程度。

- LTV(借入比率)の低減: 頭金が多いほどLTV(Loan to Value:物件価格に対する借入金額の割合)が低くなり、審査に通りやすくなります。LTVは80%以下に抑えることが推奨されます。

4-4.物件の担保評価と収益性(空室率・利回り)

融資の可否を分ける最も重要な要素です。

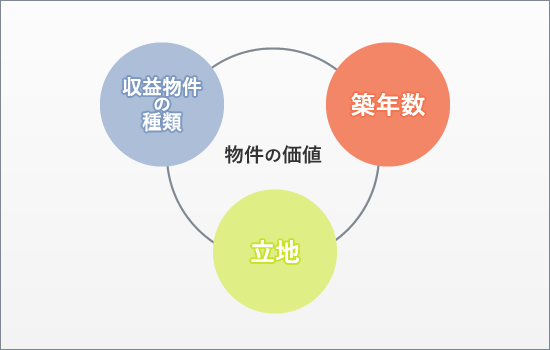

- 担保評価: 土地の路線価や建物の再調達価格など、物件の「資産価値」の評価。法定耐用年数が長いRC造は高い評価を得やすい。

- 収益還元法による評価(収益性): 立地条件、築年数、間取りなどから、将来的な空室率と家賃下落の可能性を厳しく分析。

- 利回り: 年間家賃収入を物件価格で割った指標。金融機関は、利回りが一定水準(例えば5%〜8%)以上であることを求めます。

5.アパートローン融資の流れと必要書類

アパートローンの融資プロセスは、物件の収益性を証明する事業用ローンならではの書類が必要です。

5-1.融資のステップ(事前審査〜本審査〜実行)

| ステップ | 期間(目安) | 概要 |

|---|---|---|

| 事前相談・事前審査 | 1週間〜10日 | 物件情報と個人の属性情報を提出し、おおよその融資可能額を確認。 |

| 本審査 | 3週間〜1ヶ月 | 詳細な事業計画書、レントロールなどを提出。現地調査が行われ、最終的な融資条件が決定される。 |

| 融資実行 | - | 物件の引渡し日(または建築の着工・竣工時)に融資金が実行される。 |

5-2.必要書類(事業計画書・レントロール・返済予定表)

特に重要な事業用ローン特有の書類は以下の通りです。

- 事業計画書: 想定される家賃収入、諸費用、修繕計画、返済予定表などを含め、事業の実現可能性を論理的に説明する最重要書類。

- レントロール: 賃貸物件の入居者情報(賃料、空室率など)を一覧にした書類で、現在の収益性を証明する。

- 返済予定表: 毎月の返済額と残高の推移をシミュレーションした表。返済比率が健全であることを示す。

6.アパートローンで借りられる金額の目安

借入可能額は、個人の年収よりも、物件の収益性と返済比率によって決定されます。

6-1.借入可能額は年収の何倍?

住宅ローンのように単純に年収の倍率で決まるわけではありません。年収は、家賃収入が減少した場合の補填余力として有利に働く要素ですが、融資額の算出においては、物件の収益性をベースとします。

6-2.返済比率の基準(家賃収入の50%が目安)

融資可否を判断する目安は返済比率50%以下です。借入可能額は、「返済比率が50%以内」という条件を満たす最大の金額として導き出されます。

6-3.融資限度額を高めるコツ

- 自己資金(頭金)の増額: LTVを下げ、金融機関のリスクを低減する。

- 収益性の高い物件の選定: 高い利回り、低い空室率が見込める優良物件を選ぶ。

- 法定耐用年数の長い物件を選ぶ: RC造など、融資期間が長期化し、月々の返済額が減少することで返済比率が改善される。

7.アパートローンの注意点とリスク

アパート経営に伴うリスクを正しく認識し、適切なリスクヘッジを講じることが成功には不可欠です。

7-1.空室率・家賃下落による返済リスク

最大のリスクであり、家賃収入が減少し、ローンの返済が滞る可能性があります。

リスクヘッジ(具体策):

- ・事業計画書に空室率10%〜20%に上昇した場合のシミュレーションを含める。

- ・修繕積立金を適切に確保し、定期的なリフォームで物件の競争力を維持する。

7-2.団体信用生命保険や連帯保証人の有無

団体信用生命保険(団信): 債務者に万が一のことがあった場合、ローン残高が保険金で完済されます。家族に負債を残さないための最良のリスクヘッジであり、任意の場合でも加入を強く推奨します。

連帯保証人: 属性が低い場合などに求められます。可能な限り頭金を増額し、連帯保証人を不要とするよう交渉すべきです。

7-3.税金・諸費用(登記費用・印紙税・不動産取得税)

物件価格以外に、総事業費の5%〜10%程度の諸費用が発生します。これらの費用を見落とすと資金計画が破綻するリスクがあります。

リスクヘッジ(具体策): これらの諸費用を全て含んだ総事業費を算出し、頭金とは別に自己資金の準備に余裕を持たせる。

7-4.借入比率が高すぎる場合のリスクヘッジ

LTVが90%を超えるなど高すぎる場合は、金利上昇や空室率の変動に対して非常に脆弱になります。

- ・頭金を増額し、借入比率を80%以下に抑える。

- ・経営開始後、利益が出た時点で積極的に繰り上げ返済を行う。

- ・経営開始後1〜2年分のローン返済額に相当する予備資金を確保しておく。

8.よくある質問(FAQ)

8-1.Q1. アパートローンは会社員でも借りられますか?

A. はい、会社員でも借りられます。むしろ安定した給与所得がある会社員や公務員は、金融機関からの評価が高い傾向にあります。

ただし、年収の水準(目安700万円以上)や勤続年数(3年以上)が重視されるため、条件を満たしていない場合は頭金を増やすなどの工夫が必要です。

また、副業規制のある会社に勤務している場合は、アパート経営が就業規則違反にならないか確認しておきましょう。

8-2.Q2. 新築と中古で審査の通りやすさは違いますか?

A. あります。新築物件は築年数がゼロで残存耐用年数が長いため、長期融資を受けやすく審査も比較的有利です。

一方で中古物件は築年数が経過しているため、融資期間が短くなりやすく返済負担が増す可能性があります。

ただし、中古でも立地が良く稼働率の高い物件であれば、収益性を数値で示すことで審査を通過できるケースも多いため、レントロールや周辺相場のデータ提示が重要になります。

8-3.Q3. 複数の金融機関へ同時申請しても大丈夫?

A. 問題ありません。むしろ複数の金融機関に同時申請することで、条件(融資額・金利・期間)を比較できるメリットがあります。

ただし、短期間に多数の審査を受けると信用情報に記録が残り、逆にマイナス評価になる場合もあるため、2〜3行に絞って進めるのが現実的です。

また、融資担当者には「複数行で比較している」と正直に伝えることで、金利や条件交渉に有利に働くこともあります。

9.まとめ|アパートローンで失敗しないために

アパートローンを利用した安定した資産形成には、事業用ローンとしての特性を深く理解し、計画的な資金戦略と審査対策が不可欠です。審査の核心は個人の属性だけでなく、物件の収益性と返済比率にあります。

成功の鍵は、総事業費を正確に把握した上での頭金(LTV 80%以下)確保と、返済比率50%以下を遵守した無理のない事業計画です。また、空室率や金利上昇リスクに備えた予備資金の確保や団信への加入を徹底しましょう。

最終的に、融資の成功と安定経営は、論理的な事業計画書と、金融機関の担当者との信頼関係という総合的な準備にかかっています。本記事の10のコツを実践し、堅実なアパート経営を実現してください。

この記事について

(記事企画/監修)イエカレ編集部

【イエカレ】は、不動産コラムを通じた最新の不動産情報の発信や、無料一括資料請求や家賃査定サービスの提供をしています。

Copyright (C) Iekare Corporated by EQS ,Inc. All Rights Reserved.

- カテゴリ:

- アパートを建てるための基礎知識

アパートを建てるための基礎知識の関連記事

- アパートローン審査を徹底解説!融資を有利に進めるための審査対策10個のポイント 公開

- アパート建築費構造別比較 RC造・木造・軽量鉄骨造の初期費用と長期収益性 公開

- 【チェックリスト付き】アパート建築をローコスト化 コスト削減と収益化の両立 公開

- 賃貸アパートの空室を埋める間取りと設備|人気のアパートに学ぶ費用対効果 公開

- 空き家活用|4戸のアパートに改築する費用はいくら?相場と内訳、補助金も解説 公開

- アパート建築費2000万は現実的?費用内訳と収益シミュレーションを徹底解説 公開

- 自己資金ゼロでアパート経営は怪しい?全額融資で始める賃貸経営 公開

- アパート建築費を徹底シミュレーション|費用相場・収益性・資金計画まで徹底解説 公開

- 収益物件の選び方と稼げる物件の見極め方|アパート経営で失敗しないためのポイント 公開

- アパート建築費を抑えて儲かる物件にする方法|建築費削減のポイントと相場解説 公開

- アパート経営の成功は立地と土地探しで差がつく|選び方のコツを徹底解説 公開

- アパート建築会社の比較ポイントとは?失敗を避けるための実例と注意点 公開

- 土地活用ならアパート経営:初心者向け賃貸経営と相続税対策の完全ガイド 公開

- アパート経営で知っておきたい減価償却費とは|基礎知識や計算方法、お得になるポイントを紹介 公開

- どこまで経費で落とせる?アパート経営の税務対策で知っておくべきポイントとは 公開

- アパート・マンションの構造を比較|収益性・耐久性に差が出るポイントとは? 公開

- アパートの坪単価はなぜ変わる?建築費を左右する7つの要因と見積もりのコツ 公開

- 木造建築のアパートが見直されている理由|建築費が安いだけじゃない魅力を紹介 公開

- アパート経営は新築が有利?中古との違いと新築投資で押さえるべき5つの基本 公開

- 「満室経営なのに赤字?」アパート経営で多い落とし穴4つと対策とは 公開